Résultats du 1er semestre de l’exercice 2015/2016

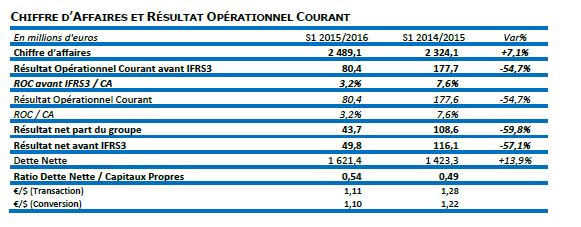

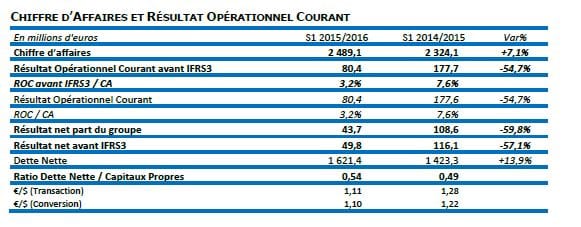

Le chiffre d’affaires du 1er semestre 2015/2016 est en hausse de +7,1% à 2489,1 M€ et en recul de −1,7% à périmètre et taux de change constants

Les activités Aircraft Interiors pèsent sur les comptes du 1er semestre. Le Résultat Opérationnel Courant (ROC) avant IFRS 31 s’établit à 80,4 M€

Le ratio endettement financier net sur fonds propres est stable à 0,54; l’endettement financier net ressort à 1 621,4 M€ contre 1 423,3 M€. Le financement a été renforcé au 1er semestre.

Le Groupe vise une amélioration de ses performances financières au second semestre et confirme son objectif d’un Résultat Opérationnel Courant de l’ensemble de l’exercice proche de celui de l’exercice précédent.

Plaisir, le 20 avril 2016 – Le Conseil de Surveillance de Zodiac Aerospace, réuni le 19 avril 2016, a approuvé les comptes du 1er semestre de l’exercice 2015/2016.

Olivier Zarrouati, Président du Directoire, a déclaré. « Zodiac Aerospace confirme son objectif pour l’année fiscale 2015/16 d’un Résultat Opérationnel Courant proche de celui de 2015/2016. Après un faible Résultat Opérationnel au 1er semestre toujours marqué par la pression subie par les activités Aircraft Interiors, le second semestre devrait montrer des améliorations significatives principalement grâce à un effet volume positif, et dans une moindre mesure, une baisse des surcouts et un meilleur contrôle des frais généraux. Zodiac Aerospace mène une profonde mutation de son organisation industrielle. Au-delà du plan de redressement en place chez Seats et Cabin, le Groupe poursuit sa transformation au travers du plan Focus»

CHIFFRE D’AFFAIRES ET RÉSULTAT OPÉRATIONNEL COURANT

1 Impact IFRS3 sur le Résultat Opérationnel Courant : 0 M€ au S1 2015/2016 contre -0,1 M€ au S1 2014/2015. Le ROC intègre 9,1 M€ de retraitement lié au crédit impôt recherche, contre 8,5 M€ au S1 2014/2015.

RESULTATS SEMESTRIELS DU GROUPE

Au cours du premier semestre de son exercice 2015/2016, Zodiac Aerospace a réalisé un chiffre d’affaires de 2489,1 M€, en progression de +7,1% à données publiées et en recul de −1,7% à périmètre et taux de change constants. Les effets de changement de périmètre ont eu un impact positif de +0,2 points2 sur la croissance du semestre, tandis que les effets de taux de change ont eu un impact positif de +8,6 points.

Le Résultat Opérationnel Courant avant IFRS 3 s’établit à 80,4 M€3 en recul par rapport au 1er semestre de l’exercice 2014/2015. Comme lors de l’exercice 2014/2015, ce Résultat Opérationnel Courant faible est la conséquence des difficultés rencontrées par les activités Aircraft Interiors, dans lesquelles les surcoûts demeurent élevés, estimés à environ 110M€ par rapport au budget au 1er semestre, et qui est impactée par des programmes en montée en cadence et à faible rentabilité. Les activités Aircraft Interiors pèsent pour 107,9 M€ sur la formation du ROC du 1er semestre par rapport à celui du 1er semestre 2014/2015, tandis que les activités Systèmes ont un impact de 11,3 M€. Les taux de change ont eu un impact positif de 55,0 M€, se décomposant entre -13,7 M€ d’impact de conversion et +68,7 M€ d’impact de transaction. Les effets de périmètre ont un impact de 4,1 M€ sur le ROC du 1er semestre par rapport à celui du 1er semestre 2014/2015.

Formation du Résultat Net semestriel

Les éléments opérationnels non courants s’élèvent à −10,7 M€ au premier semestre 2015/2016 contre −12,6 M€ au premier semestre 2014/2015. Ils sont essentiellement constitués d’amortissements de valeurs affectées en immobilisations incorporelles en application de la norme comptable IFRS3. Le Résultat Opérationnel recule de −57,7% à 69,7 M€.

Le coût de l’endettement financier brut passe de −14,9 M€ à −16,4 M€.

La charge d’impôt ressort à −9,5 M€ contre −47,3 M€, reflétant la diminution du Résultat Opérationnel.

Le résultat net part du Groupe du 1er semestre ressort en recul de −59,8% à 43,7 M€ contre 108,6 M€ et le résultat net part du Groupe avant IFRS3 de −57,1% à 49,8 M€.

Le Bénéfice net par action, sur la base de 276 645 100 actions, ressort à 0,158 € contre 0,394 € après impact IFRS3.

Autres éléments financiers

Le BFR opérationnel ressort à 1973,2 M€, en augmentation de 241,3 M€ par rapport à la fin de l’exercice 2014/2015. Cette hausse s’explique principalement par les difficultés des activités Aircraft Interiors et la priorité donnée au rétablissement des livraisons à l’heure auprès de nos clients, qui se traduit par une augmentation des stocks et des encours de production. Au total, le BFR opérationnel représente 39,5% du chiffre d’affaires contre 39,7% au 1er semestre 2014/2015.

Sur le premier semestre 2015/2016, les investissements corporels sont en légère baisse à 57,6 M€ contre 59,4 M€ au 1er semestre 2014/2015. Les investissements incorporels sont en baisse à 35,3 M€ contre 47,7 M€. Les frais de développement capitalisés (IAS38) représentent la majeure partie de ce poste : ils s’élèvent à 29,6 M€ contre 36,5 M€ au 1er semestre 2014/2015.

UNE STRUCTURE DE FINANCEMENT SOLIDE

L’endettement financier net du Groupe s’élève à 1621 M€, en augmentation par rapport au 28 février 2015 (1423 M€) et à fin août 2015 (1267 M€). Le ratio d’endettement sur fonds propres ressort à 54,3% contre 49,2%.

En mars, afin de renforcer ses liquidités, le Groupe a mis en place de nouveaux financements et a étendu la maturité moyenne de son endettement afin de financer ses besoins généraux et d’éventuelles opportunités de croissance externe. L’ensemble des banques participantes au Club Deal de 1030 M€ a accepté l’extension de la maturité de ce crédit (option contractuelle) jusqu’en mars 2021. Un financement Euro PP de 230 M€ à 7 ans (échéance mars 2023) a été mis en place. Cet Euro PP vient refinancer l’Euro PP existant de 125 M€, qui venait à échéance en juillet 2018, et anticipe le remboursement de la première échéance de 133 M€ du Schuldschein en juillet 2016 (sur un total de 535 M€). Enfin, un financement hybride de 250 M€ à durée illimitée, qui sera comptabilisé en capitaux propres, en application de la norme IAS 32, a été mis en place.

Le covenant dette nette / Ebitda (ajustés au sens du contrat du Club Deal), qui s’applique à tous ces crédits ainsi qu’’au Schuldschein, reste fixé à un ratio maximum de 3.

2 Effets de périmètre : Sortie de Zodiac Elastomer US – Amfuel (Aerosafety) cédée le 31/05/15 et entrée de Enviro (Aircraft Systems) acquise le 23/12/14

3 Intégrant 9,1 M€ de retraitement lié au crédit impôt recherche, contre 8,5 M€ au S1 2014/2015.

L’ensemble de ces financements donne au Groupe des capacités de liquidités globales confirmées de 2 045 M€ qui seront ramenées à 1 912 M€ en juillet 2016, après remboursement de la première échéance du Schuldschein. Le groupe dispose par ailleurs, d’un programme de Billets de trésorerie de 1Md€, utilisé à hauteur de 458 M€ au 29/02/16.

DES OPERATIONS IMPACTEES PAR LES ACTIVITES AIRCRAFT INTERIORS

Le chiffre d’affaires des activités Aircraft Interiors (61,0% du chiffre d’affaires) progresse de +7,8% à 1518,5 M€, mais ressort en léger recul organique de −1,1%.

Le recul organique de −4,2% du chiffre d’affaires de la branche Seats (+3,1% à 641,6 M€ à données publiées) s’explique par la comparaison avec un premier semestre 2014/2015 en surchauffe (+11,1% de croissance organique au 1er semestre 2014/2015). Dans la branche Cabin la faible croissance organique de +1,4% provient essentiellement de deux divisions, Entertainment & Seat technologies (divertissement à bord et actionneurs) subit un effet de base de comparaison défavorable sur l’activité de divertissement à bord suite à la fin d’un programme important au quatrième trimestre 2015. Ensuite, Advanced Composites & Materials est en léger recul ainsi que la division Intérieurs de cabine d’affaires et VIP subit une décroissance sur le segment des avions d’affaires. A données publiées, le chiffre d’affaires de Cabin progresse de +11,5% à 876,9 M€.

Le Résultat Opérationnel Courant des activités Aircraft Interiors ressort à −66,3 M€ contre 41,6 M€ au 1er semestre 2014/2015. Le résultat opérationnel courant de ces activités est impacté par les couts de production élevés, des surcouts et l’impact de la montée en cadence de nouveaux programmes présentant encore une profitabilité faible.

Zodiac Seats ambitionne toujours de redevenir performant en matière de respect des délais de livraison et de qualité, avec comme objectif principal de protéger la qualité et le respect des délais de livraison de ses clients afin de conforter la confiance de ses client. La reprise est en marche grâce à des ressources temporaires supplémentaires et une gestion quotidienne attentive des opérations ainsi qu’à la transformation progressive permise par la gestion des processus. Les surcoûts sont encore élevés en raison du manque d’efficacité qui découle d’une organisation d’urgence et des ressources additionnelles, mais aussi des nombreux processus encore inefficaces (tant côté ingénierie que production).

Le redressement se concentre à présent sur quelques programmes destinés à la classe Affaires. La plupart des problèmes de capacité ont été résolus mais la chaine d’approvisionnement doit être davantage renforcée. Les besoins actuels se concentrent dans l’amélioration de la qualité et la résolution des problèmes de certification sur certains nouveaux programmes tout en mettant en oeuvre le plan de transformation. Les retards des quelques programmes destinés à la classe Affaires sont dus à 3 types de problèmes en cours de résolution. En premier lieu, la question de la certification d’un programme complexe (nouvelle plate-forme, nouvelle technologie, coque) est un obstacle non négligeable qui devrait être franchi étant donné que les tests de développement ont été passés récemment. Ensuite, le faible niveau d’industrialisation des coques & conduit à renouveler les compétences en matière d’ingénierie de fabrication au cours des 8 derniers mois. Enfin, la gestion manuelle de la chaîne logistique est remplacée par la mise en oeuvre de processus MRP depuis avril 2016 afin de pouvoir s’appuyer intégralement sur un ERP d’ici l’été 2016.

La redéfinition des processus opérationnels est en cours, en tenant compte des spécificités de l’activité Seats. La première phase de la redéfinition des processus s’est achevée en janvier 2016 et elle est actuellement en oeuvre dans chaque BU. L’organisation de Zodiac Seats se renforce au niveau de la branche. Le système de gestion sera renouvelé au 2eme trimestre 2016. La branche est en train de passer du statut de holding de BU indépendantes à celui de groupe intégré géré dans le but d’assurer le contrôle et la standardisation, le soutien aux BU et les synergies entre les BU.

Les principales caractéristiques de ce nouveau système de gestion sont une gestion qui s’appuie sur la surveillance des performances des processus.

Zodiac Seats est confiant dans une prévisions de chiffre d’affaires du second semestre en croissance de près de 20% par rapport au 1er semestre, tandis que le réalignement des frais généraux en cours, et la réduction de la variance devraient se traduire par de premiers résultats. Au final, Zodiac Seats est en voie de revenir à une performance nominale dans 18 mois.

En ce qui concerne en particulier Zodiac Seat Shells à Santa Maria, le redimensionnement et la réorganisation sont en cours. Zodiac Seat Shells n’était pas assez solide pour résister à une montée en cadence multipliant par quatre sa production, car les processus n’étaient pas assez résistants voire pas en place. Les performances opérationnelles et économiques en ont souffert. Aujourd’hui, les processus et l’organisation sont en cours de redéfinition.

Pour la branche Cabin, la performance opérationnelle est affectée par la montée en puissance de programmes. En ce qui concerne la montée en cadence des toilettes de l’A350XWB, la ligne de production de Cypress (Californie, États-Unis) est en amélioration et une seconde ligne a été mise en place à Montréal (Canada). Le rythme de production d’ensemble est passé de 2,5 unités par mois en décembre et janvier à 5 en février et 7 en mars. L’objectif est d’atteindre 8 unités par mois. En outre, la branche gère la montée en cadence des programmes de retrofit des toilettes avec les compagnies aériennes. Enfin, elle commence la montée en cadence du programme Spaceflex v2, une option linefit de combiné galley et toilettes pour la famille Airbus A320.

La rentabilité de la branche Cabin est sous pression et pâtit notamment des programmes de montée en cadence (Toilettes de l’A350, Space Flex de l’A320, CSeries) dont la rentabilité est inférieure aux programmes en cours de disparition (plates-formes Embraer après le lancement d’EZAir) ou atones (avion d’affaires et régional de Bombardier). Elle est affectée par les coûts de démarrage et des surcoûts liés à des problèmes en service, une qualité insuffisante, des achats effectués trop rapidement et des pénalités. La branche souffre également des inefficacités en matière de ressources indirectes de nos anciens sites C&D et Heath Tecna et des conséquences de la mise en place d’un progiciel ERP moderne et des processus qui l’accompagnent. Les améliorations seront permises par la courbe de progression pour les nouveaux programmes, une nouvelle conception pour améliorer la production et enfin les résultats du travail en cours pour diminuer les coûts d’achats.

Avec la réorganisation de la branche et l’ajout de nouvelles ressources, Cabin est en pleine restructuration industrielle. L’ingénierie de production et de fabrication voit notamment l’arrivée de certaines améliorations, en particulier la mise en place de processus de production plus solides, grâce au plan Focus, auxquels viennent se greffer des efforts supérieurs en matière de formation sur cette mise en place et sur l’utilisation des systèmes informatiques pour la production. La restructuration industrielle des sites de production aux États-Unis est en cours avec l’optimisation de l’outil industriel et le transfert des productions vers nos installations dans des pays à coûts compétitifs lorsque l’automatisation des processus industriels est impossible. Au total, l’objectif reste de revenir à la performance opérationnelle en 18 mois.

La branche Cabin concentre ses efforts commerciaux sur le retrofit étant donné que les compagnies aériennes sont à la recherche de solutions pour optimiser leur parc d’appareils afin d’augmenter leurs revenus : plus de sièges (associés au complexe galley/toilettes) ou autres (lits, bars, etc.). Parmi les autres développements proposés pour répondre aux préoccupations des compagnies aériennes, figurent la gestion des bagages grâce à des coffres de rangement de plus grande taille, l’amélioration de l’environnement des passagers (éclairage d’ambiance par DEL) ou la fourniture d’IFE modernes (simples et fiables) avec connectivité.

Les activités Systèmes (39,0% du chiffre d’affaires) ont réalisé un chiffre d’affaires de 970,6 M€, en progression de +6,0% à données publiées et en recul de −2,8% en organique. Ce recul organique s’explique par l’atonie des activités liées à l’aviation d’affaires et aux hélicoptères. Les effets de périmètre concernent la sortie de Zodiac Elastomer US – Amfuel (Aerosafety) et l’entrée d’Enviro (Aircraft Systems).

La branche Aircraft Systems affiche une croissance de +9,2% à 677,0 M€, mais un recul de −1,4% en organique. De son côté, la branche Aerosafety affiche un chiffre d’affaires en baisse de −0,8% à 293,6 M€, et en baisse de −5,8% en organique. Outre l’exposition aux marchés de l’aviation d’affaires et aux hélicoptères, la branche est aussi affectée par l’érosion des activités Parachutes et Systèmes d’Arrêt.

Le résultat opérationnel des activités Systems profite de l’impact positif du taux de change qui compense la marge réduite en raison de la faible activité en aviation d’affaires, de coûts de développement élevés et de nouveaux programmes qui n’ont pas encore atteint leur plein potentiel (A350XWB).

Aircraft Systems a réalisé un Résultat Opérationnel Courant de 103,3 M€ au cours du premier semestre 2015/2016, en progression de +20,1%. La branche profite en particulier d’un impact positif des taux de change à hauteur de 33,8 M€.

La branche AeroSafety affiche une diminution de −10,5% de son Résultat Opérationnel Courant à 50,2 M€. Les taux de change ont un impact positif de 8,2 M€ sur le Résultat Opérationnel Courant du semestre.

Aerosystems regroupe Aerosafety et Aircraft Systems depuis le 1er septembre 2015. Elle est présente dans un large éventail d’activités et de modèles commerciaux. Elle bénéficie d’un positionnement de niche sur plus de 30 lignes de produits et profite d’une solide croissance interne et externe. Son positionnement s’étoffe dans les systèmes et elle figure parmi les leaders des secteurs de l’évacuation, des flottabilités et radeaux, de l’électricité, de l’oxygène, de l’eau et des déchets, de la gestion de carburant, etc.

La branche dispose d’une base de clientèle équilibrée et ses activités sont intégrées verticalement, notamment les compétences en matière d’ingénierie et de fabrication. Enfin, elle profite d’une présence importante dans l’après-vente et, dans l’ensemble, d’une bonne maturité opérationnelle.

COUVERTURES DE CHANGE

Le Groupe a mis en place des couvertures de change. L’exposition $/€ nette de transaction budgétée pour le second semestre est couverte à 92% à un cours de 1.10 $/€.

Pour l’exercice 2016/2017, le Groupe a couvert 40% de son exposition $/€ nette de transaction budgétée à un taux de 1.12 $/€, et 40% de son exposition nette $ budgétée par rapport aux autres devises : CAD, GBP, et MXN.

Business Model

Le modèle commercial de Zodiac Aerospace associe les produits et systèmes BFE et SFE. Les produits BFE (Buyer Furnished Equipment – équipements livrés par l’acheteur) sont sélectionnés par l’acheteur de l’avion, c’est-à-dire la compagnie aérienne ou la société de leasing. Ces produits permettent à la compagnie aérienne de se différencier (aménagement intérieur) ou de bénéficier d’un large choix en seconde monte. Ils se caractérisent par des cycles courts et une visibilité relativement faible et nécessitent un degré élevé de personnalisation.

Les produits SFE (Supplyer Furnished Equipment – équipements livrés par le fournisseur) sont sélectionnés par le fournisseur de l’appareil, c’est-à-dire le constructeur. Ce type de produit confère une visibilité à long terme : une sélection au lancement d’un programme se traduit par une période de développement autofinancée des produits, puis la qualification du système, suivi par une période de montée en cadence à marge réduite, enfin suivie par la production et par l’activité de seconde monte à marge plus élevée. Il n’existe pas de carnet de commandes pour ces produits, la visibilité est celle permise par le propre carnet de commandes du client.

Aerosystems dispose d’un modèle stable et relativement prévisible qui s’appuie sur de nombreux programmes d’appareils SFE stables (près de 100 % de son chiffre d’affaires), présentant pour la plupart un bon niveau de maturité et un marché de seconde monte visible. En ce qui concerne Aircraft Interiors, la branche Seats est principalement BFE (93 % du chiffre d’affaires) avec un cycle produit court. Les difficultés initiales sur les sièges s’expliquaient principalement par la capacité. Ce problème est maintenant résolu et les retards ont été en grande partie résorbés au 2nd semestre 2015. Mais cette situation a aussi souligné la fragilité des processus et la nécessité de les renforcer, ce qui est en cours. La reprise prend plus de temps que prévu en raison de l’ingénierie insuffisante de certains produits (principalement des développements réalisés par Seat Shells à Santa Maria). La branche Cabin associe des programmes BFE (45 %) et SFE (55 %). Les programmes SFE et leurs coûts supplémentaires sont la principale raison des problèmes de cette branche. Elle bénéficiera cependant de la fin progressive des programmes de longue date, remplacés par des programmes de montée en cadence qui affecteront la rentabilité au cours de ces années de transition.

Enfin, La marque Zodiac Aerospace est forte. Un travail est en cours pour évaluer les avantages et inconvénients d’une évolution vers une marque unique. Le passage à une marque unique pourrait avoir un impact sur la valeur résiduelle de ses autres marques

Perspectives

Pour l’exercice 2015/2016, le Groupe confirme que son Résultat Opérationnel Courant de l’exercice devrait être proche de celui de 2014/2015. Le second semestre devrait être en amélioration significative par rapport au premier grâce à un effet volume provenant du chiffre d’affaires et d’une légère amélioration du taux de contribution, à un moindre niveau de couts ou de provisionnement pour pénalités, accords commerciaux et garanties et dépréciation d’inventaires pour obsolescence et enfin un meilleur contrôle des frais généraux.

Le covenant bancaire devrait être respecté, y compris hors emprunt hybride. Ce covenant est le ratio dette nette ajustée sur Ebitda ajusté comme défini dans le contrat Club Deal ; calculé à la fin de l’exercice fiscal (31 août).

NB : Ces résultats semestriels seront commentés le 20 avril à 8h30 CET lors d’une réunion réservée aux analystes financiers (en anglais), qui sera retransmise en direct par webcast via le site internet du Groupe www.zodiacaerospace.com. A l’issue de cette réunion un enregistrement de cette présentation sera accessible via le site internet. Le support de présentation est également téléchargeable sur le site internet du Groupe.

À propos de Zodiac Aerospace

Zodiac Aerospace est un leader mondial des équipements et systèmes aéronautiques, à destination des avions commerciaux, régionaux, d’affaires, ainsi que des hélicoptères et du spatial. Il développe et réalise les solutions les plus avancées pour améliorer le confort et la vie à bord des aéronefs ainsi que les systèmes de haute technologie qui accroissent la performance des aéronefs et la sécurité des vols. Zodiac Aerospace compte 35 000 employés dans le monde et a réalisé un chiffre d’affaires de 4,9 Mds € en 2014/2015.

Be the first to comment on "Zodiac Aerospace confirme son objectif pour 2015/2016"