Saint-Cloud, le 6 mars 2024 – Le Conseil d’administration, réuni la veille sous la présidence de Monsieur Éric Trappier, a arrêté les comptes 2023. Les procédures d’audit ont été effectuées et le rapport d’audit relatif à la certification est en cours d’émission.

« Le carnet de commandes du Groupe continue d’augmenter porté par le succès commercial du Rafale. Il s’établit au 31 décembre 2023 à 38,5 Md€ (295 avions – 141 Rafale Export, 70 Rafale France et 84 Falcon). Postérieurement à la clôture des comptes 2023, ce carnet s’est enrichi avec l’entrée en vigueur en janvier 2024 de la troisième tranche de 18 Rafale du contrat Indonésie. Ainsi, depuis le début du programme Rafale, ce sont au total 495 Rafale qui ont été commandés.

La certification du Falcon 6X par l’EASA et la FAA (certificat de type) a été obtenue le 22 août 2023, l’entrée en service incluant l’application des améliorations post-certification a eu lieu le 30 novembre 2023 ; la première livraison a eu lieu en février 2024.

13 Rafale et 26 Falcon ont été livrés en 2023, contre une prévision de 15 et 35, en raison de problèmes de supply chain et de l’entrée en service décalée du Falcon 6X.

Le chiffre d’affaires 2023 s’élève à 4,8 Md€ conduisant à un résultat opérationnel ajusté de 349 M€ et à un résultat net ajusté Groupe record de 886 M€ soit une marge nette de 18,5%.

En 2023, la situation internationale s’est détériorée, marquée par la persistance de la guerre en Ukraine et l’état de guerre au Proche-Orient. La France a promulgué une Loi de Programmation Militaire (LPM) ambitieuse qui consacre un budget de 413 milliards d’euros sur la période 2024 – 2030 (en augmentation de 40% par rapport à la LPM précédente). Pour Dassault Aviation, la LPM prévoit notamment la poursuite des livraisons de la 4ième Tranche Rafale, l’entrée en vigueur des 42 avions de la 5ième Tranche dont 20 sont livrables entre 2027 et 2030, la livraison du standard F4 du Rafale d’ici 2027, la négociation puis le lancement du standard F5, qui devrait être accompagné d’un drone de combat.

Les difficultés des chaînes d’approvisionnement débutées avec la crise Covid affectent durement les sous- traitants de l’industrie aéronautique qui n’arrivent pas toujours à livrer avec la qualité et dans les délais requis. Les défaillances de certains fournisseurs, ainsi que des manques de capacitaires, principalement en aérostructure, se sont traduites pour le Groupe par des retards de mise en production. Alors que ces risques pèseront encore sur son activité en 2024, le Groupe a mis en œuvre un plan de pilotage centralisé afin de réaliser les plans de correction, d’apporter le soutien nécessaire à certains des sous-traitants et de développer le « Make in India ».

Le Salon du Bourget, en juin 2023, a été pour Dassault Aviation une occasion de montrer une fois de plus les efforts qu’elle a entrepris pour décarboner ses processus et ses produits, et ceux qu’elle continuera encore à entreprendre dans les années qui viennent. Nous sommes engagés dans la décarbonation : tous les modèles Falcon sont certifiés pour des mélanges SAF (Sustainable Aviation Fuel) / kérosène jusqu’à 50%. Les carburants alternatifs (SAF) actuels présentent des taux de réduction des émissions de carbone de l’ordre de 80% à 90% par rapport au kérosène. Tous les vols Dassault Aviation y compris aux États-Unis sont effectués avec des mélanges 30% SAF, aujourd’hui les seuls disponibles sur le marché. 413 vols ont été effectués en 2023 par Dassault Aviation avec des mélanges 30% SAF (vs 179 en 2022). Les avions en production seront compatibles 100% SAF en 2030 (Falcon 10X nativement).

Dans le domaine militaire, l’année 2023 a été marquée par : – la commande de 42 Rafale par la France, enregistrée en décembre 2023 dans le cadre de la nouvelle Loi de Programmation Militaire promulguée en juillet 2023,

- l’entrée dans le carnet de commandes de la deuxième tranche du contrat Indonésie pour 18 Rafale (suivie le 8 janvier 2024 par l’entrée en vigueur d’une troisième tranche de 18 avions),

- la livraison de 11 Rafale à la France,

- la livraison de 2 Rafale à la Grèce, ainsi que de 6 Rafale d’occasion,

- la poursuite des travaux de développement du standard F4 du Rafale et du SCAF, dont Dassault Aviation est leader pour le démonstrateur NGF,

- les travaux relatifs au contrat pour l’Eurodrone ont continué. Dassault Aviation est en particulier responsable des commandes de vol et des communications de mission, en tant que sous-traitant,

- dans le domaine du soutien militaire, le Groupe a tenu ses engagements de disponibilité au titre des contrats de Maintien en Condition Opérationnelle (Ravel pour le Rafale, Ocean pour l’ATL2 et Balzac pour le Mirage 2000), et participé aux exercices de « Haute Intensité » avec les Forces françaises. Fin décembre, un nouveau contrat de Maintien en Condition Opérationnelle a été notifié, « Alphacare », pour l’Alpha Jet. Par ailleurs, le soutien des flottes en service des clients export s’est poursuivi au plus près des opérationnels et de leurs besoins. Dans le domaine civil, en 2023, 23 Falcon ont été commandés et 26 Falcon ont été livrés, contre une prévision de 35. L’année a également été marquée par : – la poursuite des efforts de développement des Falcon 6X et 10X :

o le Falcon 6X a été certifié le 22 août 2023 et est entré en service le 30 novembre 2023. Les prospections s’intensifient, notamment grâce à l’utilisation d’un avion de démonstration. Les vols effectués ont permis aux premiers clients de confirmer le très haut niveau de confort de sa cabine. La montée en cadence de production se poursuit par ailleurs, dans un contexte de supply chain en difficulté,

o le premier exemplaire du Falcon 10X (avion de développement) est en cours de fabrication. Le calendrier a été recalé et les premières livraisons sont prévues en 2027, – l’extension du réseau de centres de maintenance, avec notamment l’ouverture du centre de maintenance de Dubaï (en remplacement de l’ancien).

La responsabilité sociétale et environnementale en 2023 s’est illustrée à travers :

- l’engagement du Groupe pour l’environnement et pour la décarbonation de ses Falcon, notamment avec :

o des résultats significatifs pour le plan de sobriété de la Société Mère lancé fin 2022 : -10,4% de consommation énergétique par heure travaillée,

o la montée en puissance du « plan SAF », avec un recours ambitieux pour ses vols internes (413 vols effectués en 2023 avec des mélanges « 30% SAF », contre 179 en 2022),

o l’entrée en service de FalconWays, un outil d’optimisation des plans de vol,

- l’effort de recrutement important et un modèle social attractif qui, fidèle aux idéaux de Marcel et Serge Dassault, porte le partage de la valeur au cœur de son ADN, notamment avec :

o près de 2 000 embauches, dont plus de 200 apprentis, dans un marché de l’emploi tendu,

o une participation et un intéressement, au titre des résultats 2023 (pour les salariés des sociétés françaises du Groupe) s’élevant à 170 millions d’euros (y compris forfait social) à comparer à une participation légale de 8 millions d’euros.

Les objectifs 2024 seront :

- Livrer les avions Rafale et Falcon,

- Tenir nos engagements de développements militaires et Falcon en planning et coûts,

- Soutien et disponibilité de nos avions : maintenir le niveau de satisfaction de nos clients militaires et retrouver une place de leader dans les classements support aviation d’affaires,

- Obtenir un contrat pour les premières études du standard F5,

- SCAF / NGF : poursuivre le développement du démonstrateur,

- Make in India : monter en puissance dans les activités transférées en Inde,

- Poursuivre les prospections Export Rafale et intensifier l’effort commercial Falcon,

- RSE : intégrer les nouveaux embauchés, poursuivre nos efforts de recrutement et nos actions visant à réduire nos impacts environnementaux.

Guidance 2024

Nous prévoyons un chiffre d’affaires 2024 en hausse par rapport à celui de 2023 classe 6 milliards d’euros (dont 35 Falcon et 20 Rafale). Le Conseil d’administration exprime ses vives félicitations à l’ensemble des salariés du Groupe pour les succès de l’année écoulée et fait part de sa confiance pour la réalisation des objectifs de l’année à venir. »

- PRISES DE COMMANDES

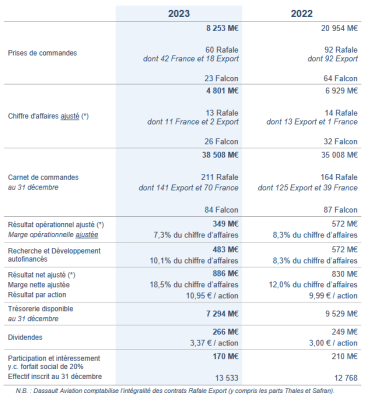

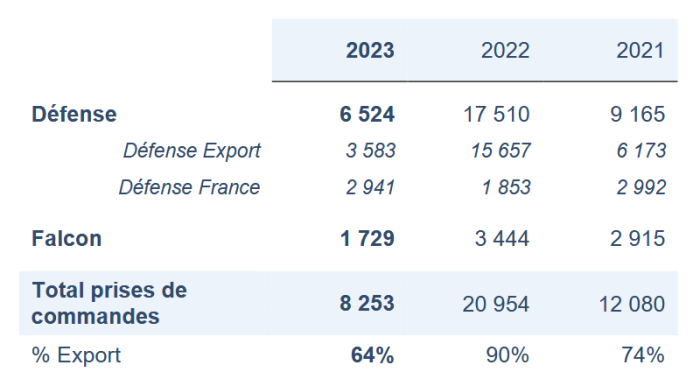

Les prises de commandes 2023 sont de 8 253 millions d’euros contre 20 954 millions d’euros en 2022. La part des prises de commandes à l’Export est de 64%.

Leur évolution est la suivante, en millions d’euros :

Les prises de commandes sont constituées intégralement de commandes fermes.

Programmes Défense

Les prises de commandes Défense 2023 s’élèvent à 6 524 millions d’euros contre 17 510 millions d’euros en 2022.

La part Défense Export s’élève à 3 583 millions d’euros en 2023 contre 15 657 millions d’euros en 2022. En 2022, 92 Rafale avaient été commandés (80 par les Émirats Arabes Unis, 6 par la Grèce et 6 par l’Indonésie) contre 18 Rafale commandés par l’Indonésie en 2023.

La part Défense France s’établit à 2 941 millions d’euros en 2023 contre 1 853 millions d’euros en 2022. Cette hausse s’explique notamment par les 42 Rafale commandés de la 5ième Tranche (en 2022, la commande liée à la Phase 1B du démonstrateur du SCAF avait été enregistrée).

Programmes Falcon

En 2023, 23 commandes de Falcon ont été enregistrées, contre 64 en 2022. Les prises de commandes représentent 1 729 millions d’euros contre 3 444 millions d’euros en 2022. Cette diminution s’explique notamment par la baisse du nombre de Falcon commandés (23 vs 64 en 2022).

- CHIFFRE D’AFFAIRES AJUSTÉ

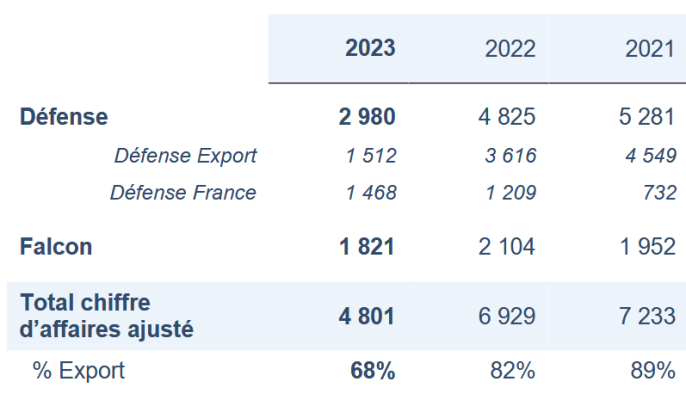

Le chiffre d’affaires 2023 est de 4 801 millions d’euros contre 6 929 millions d’euros en 2022. La part du chiffre d’affaires à l’Export est de 68%.

L’évolution du chiffre d’affaires est la suivante, en millions d’euros :

Programmes Défense

13 Rafale (11 France et 2 Export) ont été livrés en 2023, pour une prévision de 15 livraisons. 14 Rafale (13 Export et 1 France) avaient été livrés en 2022. Le chiffre d’affaires Défense 2023 s’élève à 2 980 millions d’euros contre 4 825 millions d’euros en 2022. La part Défense Export s’élève à 1 512 millions d’euros contre 3 616 millions d’euros en 2022. Cette diminution s’explique notamment par la livraison de 2 Rafale Export alors qu’en 2022, 13 Rafale Export avaient été livrés. La part Défense France s’élève à 1 468 millions d’euros contre 1 209 millions d’euros en 2022. Le chiffre d’affaires Défense France 2023 comprend notamment la livraison de 11 Rafale contre 1 Rafale en 2022. Programmes Falcon 26 Falcon ont été livrés en 2023, pour une prévision de 35, contre 32 livraisons en 2022. Le chiffre d’affaires Falcon 2023 s’élève à 1 821 millions d’euros contre 2 104 millions d’euros en 2022. Cette diminution s’explique principalement par le nombre de Falcon livrés (26 vs 32). **** Le « book-to-bill ratio » Groupe (prises de commandes / chiffre d’affaires) est de 1,72 pour l’année 2023.

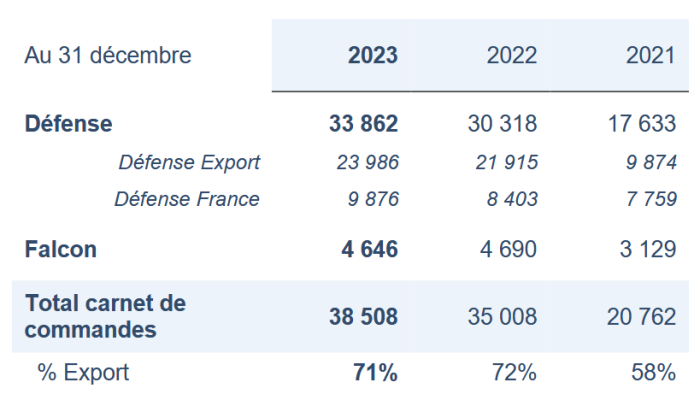

- CARNET DE COMMANDES

Le carnet de commandes consolidé au 31 décembre 2023 (établi en conformité avec la norme IFRS 15) est de 38 508 millions d’euros contre 35 008 millions d’euros au 31 décembre 2022. Le niveau du carnet de commandes a évolué comme suit, en millions d’euros :

Le carnet de commandes au 31 décembre 2023 est composé comme suit : – Défense Export : 23 986 millions d’euros contre 21 915 millions d’euros au 31 décembre 2022. Ce montant comprend principalement 141 Rafale neufs contre 125 Rafale neufs et 6 Rafale d’occasion dans le carnet Défense export du 31 décembre 2022, – Défense France : 9 876 millions d’euros contre 8 403 millions d’euros au 31 décembre 2022. Ce montant comprend en particulier 70 Rafale (vs. 39 à fin décembre 2022), les contrats de MCO Rafale (Ravel), Mirage 2000 (Balzac), ATL2 (Ocean), Alpha Jet (Alphacare), le standard F4 du Rafale et la commande de la phase 1B du démonstrateur du SCAF. – Falcon (y compris les avions de missions Albatros et Archange) : 4 646 millions d’euros vs 4 690 millions d’euros au 31 décembre 2022. Il comprend notamment 84 Falcon contre 87 à fin décembre 2022.

Le carnet de commandes fait l’objet d’informations complémentaires à la note 24 de l’annexe des comptes consolidés.

- RÉSULTATS AJUSTÉS

Résultat opérationnel ajusté

Le résultat opérationnel ajusté 2023 est de 349 millions d’euros contre 572 millions d’euros en 2022.

Les frais de recherche et développement s’établissent à 483 millions d’euros en 2023 et représentent 10,1% du chiffre d’affaires contre 572 millions d’euros et 8,3% du chiffre d’affaires en 2022. Ces montants traduisent l’effort de recherche et développement autofinancés portant notamment sur les programmes Falcon 6X et Falcon 10X.

La marge opérationnelle ajustée s’établit à 7,3% contre 8,3% en 2022, en baisse de 1,0 point, notamment par l’augmentation de 1,8 point du poids des dépenses de recherche et développement. Le taux de couverture de change est de 1,20 $/€ en 2023 contre 1,19 $/€ en 2022.

Résultat financier ajusté

Le résultat financier ajusté 2023 est de 210 millions d’euros contre 11 millions d’euros en 2022. Cette forte hausse résulte des produits financiers générés par la trésorerie du Groupe dans un contexte favorable de taux d’intérêts.

Résultat net ajusté

Le résultat net ajusté 2023 est de 886 millions d’euros contre 830 millions d’euros en 2022, en hausse de 6,7%. La contribution de Thales dans le résultat net du Groupe est de 453 millions d’euros contre 386 millions d’euros en 2022.

La marge nette ajustée s’établit ainsi à 18,5% en 2023 contre 12,0% en 2022. Cette hausse s’explique principalement par la hausse du résultat financier et par l’apport de Thales. Le résultat net ajusté par action 2023 s’établit à 10,95 € contre 9,99 € en 2022.

- RÉSULTATS CONSOLIDÉS – EN DONNÉES IFRS

Résultat opérationnel consolidé (IFRS)

Le résultat opérationnel consolidé 2023 est de 349 millions d’euros contre 591 millions d’euros en 2022.

Les frais de recherche et développement s’établissent à 483 millions d’euros en 2023 et représentent 10,1% du chiffre d’affaires consolidé (4 805 millions d’euros) contre 572 millions d’euros et 8,2% du chiffre d’affaires consolidé en 2022. Ces montants traduisent l’effort de recherche et développement autofinancés portant notamment sur les programmes Falcon 6X et Falcon 10X.

La marge opérationnelle consolidée s’établit à 7,3% contre 8,5% en 2022.

Résultat financier consolidé (IFRS)

Le résultat financier consolidé 2023 est de 212 millions d’euros contre -12 millions d’euros en 2022. Cette forte hausse résulte des produits financiers générés par la trésorerie du Groupe dans un contexte favorable de taux d’intérêts.

Résultat net consolidé (IFRS)

Le résultat net consolidé 2023 est de 693 millions d’euros contre 716 millions d’euros en 2022. La contribution de Thales dans le résultat net du Groupe est de 259 millions d’euros contre 275 millions d’euros en 2022.

La marge nette consolidée s’établit ainsi à 14,4% en 2023 contre 10,3% en 2022.

Le résultat net consolidé par action 2023 s’établit à 8,57 € contre 8,62 € en 2022.

- TRÉSORERIE DISPONIBLE

Le Groupe utilise un indicateur propre appelé « trésorerie disponible » qui reflète le montant des liquidités totales dont dispose le Groupe, déduction faite des dettes financières. Il reprend les postes du bilan suivants : trésorerie et équivalents de trésorerie, actifs financiers courants et les dettes financières, à l’exception des dettes de location. Le calcul de cet indicateur est détaillé au sein des états financiers consolidés (cf. note 9 des comptes consolidés au 31 décembre 2023).

La trésorerie disponible du Groupe s’élève à 7 294 millions d’euros, contre 9 529 millions d’euros au 31 décembre 2022. La diminution de la trésorerie en 2023 résulte essentiellement de la hausse des en-cours (exécution des contrats militaires, montée en puissance du Falcon 6X), du rachat d’actions propres et de la prise de participation complémentaire dans Thales.

- BILAN CONSOLIDÉ

Le total des capitaux propres s’établit à 5 742 millions d’euros au 31 décembre 2023 contre 6 006 millions d’euros au 31 décembre 2022. Les capitaux propres ont notamment été impactés à la baisse par le rachat d’actions propres.

Les emprunts et dettes financières s’établissent à 262 millions d’euros au 31 décembre 2023 contre 234 millions d’euros au 31 décembre 2022. Les emprunts et dettes financières comprennent la participation des salariés placée en compte courant bloqué pour 78 millions d’euros et les dettes de location pour 184 millions d’euros.

Les stocks et en-cours ont augmenté pour s’établir à 5 258 millions d’euros au 31 décembre 2023, contre 3 922 millions d’euros au 31 décembre 2022. Cette augmentation s’explique par l’exécution des contrats militaires et par la montée en puissance du Falcon 6X.

Les avances et acomptes reçus sur commandes nets des avances et acomptes versés diminuent de 137 millions d’euros au 31 décembre 2023. La baisse associée à la rétrocession d’acomptes Rafale Export perçus en fin d’année 2022 à nos commettants a été en grande partie compensée par les acomptes perçus notamment au titre des contrats Rafale Indonésie et Égypte.

La valeur de marché des instruments financiers dérivés s’établit à 29 millions d’euros au 31 décembre 2023 contre -88 millions d’euros au 31 décembre 2022 reflétant une amélioration du taux du portefeuille de couvertures.

- PARTAGE DE LA VALEUR

Le Conseil d’administration a décidé de proposer à l’Assemblée générale des actionnaires la distribution, en 2024, d’un dividende de 3,37 €/action correspondant à un montant de 266 millions d’euros, soit un payout de 30%. Le Conseil d’administration du 5 mars 2024 a décidé d’annuler 1 850 554 actions autodétenues. Le montant total du dividende est calculé sur la base du nombre d’actions composant le capital social au 31 décembre 2023 diminué de ces actions annulées.

Au titre de 2023, le Groupe versera 170 millions d’euros de participation et intéressement (y compris forfait social de 20%) alors même que l’application de la formule légale aurait conduit à un versement de 8 millions d’euros (y compris forfait social).

Les dividendes par action au titre des cinq dernières années sont rappelés dans la note 32 de l’annexe des comptes annuels de la Société Mère.

Cet avis financier peut contenir des déclarations de nature prospective qui constituent des objectifs et ne sauraient être considérées comme des prévisions de résultat ou de tout autre indicateur de performance. Les résultats effectifs peuvent différer sensiblement des déclarations prospectives en raison d’un certain nombre de risques et d’incertitudes, tels que notamment décrits dans le rapport de gestion du Groupe.

ANNEXE

- DÉFINITION DES INDICATEURS ALTERNATIFS DE PERFORMANCE

Pour refléter les performances économiques réelles du Groupe et permettre leur suivi et leur comparabilité, le Groupe présente un compte de résultat ajusté :

- du résultat de change associé à l’exercice des instruments de couverture non éligibles à la comptabilité de couverture au sens des normes IFRS. Ce résultat, présenté en résultat financier dans les comptes consolidés, est reclassé en chiffre d’affaires et donc en résultat opérationnel au sein du compte de résultat ajusté,

- de la valorisation des instruments dérivés de change non éligibles à la comptabilité de couverture, en neutralisant la variation de juste valeur de ces instruments (le Groupe considérant que le résultat de couverture ne doit impacter le résultat que lors de l’échéance des flux commerciaux), à l’exception des dérivés affectés à la couverture des positions bilancielles dont la variation de juste valeur est présentée en résultat opérationnel,

- de l’amortissement des actifs évalués dans le cadre de l’allocation du prix d’acquisition (regroupements d’entreprises), dit « PPA » (Purchase Price Allocation),

- des ajustements pratiqués par Thales dans sa communication financière. Le Groupe présente également l’indicateur « trésorerie disponible » qui reflète le montant des liquidités totales dont dispose le Groupe, déduction faite des dettes financières. Il reprend les postes du bilan suivants :

- trésorerie et équivalents de trésorerie,

- autres actifs financiers courants,

- dettes financières, à l’exception des dettes de location.

Le calcul de cet indicateur est détaillé au sein des états financiers consolidés (cf. note 9). Il est rappelé que seuls les états financiers consolidés font l’objet d’un audit des Commissaires aux Comptes. Les données financières ajustées font l’objet de travaux de vérification au titre de la lecture d’ensemble des informations données dans le rapport annuel.