Paris, le 5 septembre 2019

Données ajustées

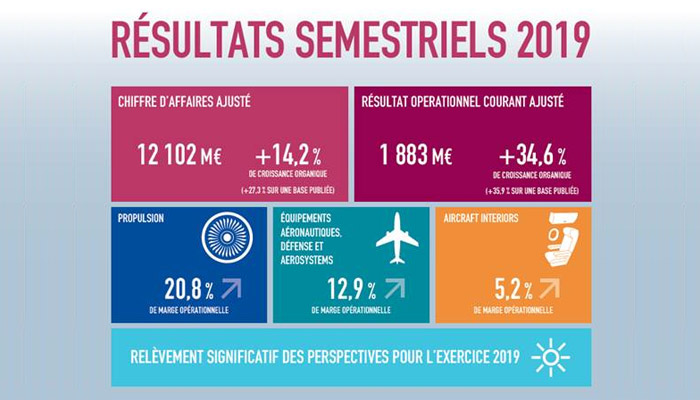

- Chiffre d’affaires de 12 102 M€, en hausse de 27,3 % sur une base publiée et de 14,2 % sur une base organique

- Résultat opérationnel courant de 1 883 M€, en augmentation de 35,9 % sur une base publiée et de 34,6 % sur une base organique

- Progression de la marge opérationnelle dans tous les secteurs, à

20,8 % (+180 points de base) pour la Propulsion, 12,9 % (+100 points de

base) pour les Équipements aéronautiques, Défense et Aerosystems, et 5,2

% (+190 points de base) pour Aircraft Interiors. En conséquence,

progression de la marge opérationnelle du Groupe à 15,6 % (+100 points

de base)

- Génération de cash-flow libre de 1 177 M€, représentant 63 % du

résultat opérationnel courant, malgré l’immobilisation du Boeing 737MAX

- Perspectives de chiffre d’affaires et de résultat opérationnel

courant revues à la hausse pour 2019. Dans l’hypothèse d’une remise en

service du Boeing 737MAX au 4ème trimestre, le cash-flow libre devrait représenter entre 50 % et 55 % du résultat opérationnel courant

- Gouvernance – Plan de succession du Directeur Général :

- Lancement par le Conseil d’administration du processus pour la sélection, dans les prochains mois, d’un futur Directeur Général

- Prolongation du mandat de Directeur Général de Philippe Petitcolin jusqu’au 31 décembre 2020 pour permettre une bonne transition.

Données consolidées

- Le chiffre d’affaires consolidé s’établit à 12 315 M€

- Le résultat opérationnel courant consolidé s’établit à 1 877 M€

- Le résultat opérationnel consolidé s’élève à 1 909 M€

- Le résultat net part du Groupe ressort à 1 432 M€

- Le cash-flow libre est de 1 177 M€

Le Conseil d’administration de Safran (Euronext Paris : SAF), présidé par Ross McInnes, lors de sa réunion tenue à Paris le 4 septembre 2019, a arrêté et autorisé la publication des comptes consolidés de Safran et celle du compte de résultat ajusté pour le semestre clos le 30 juin 2019.

Commentaire du Directeur Général

Philippe Petitcolin a déclaré :

« Les résultats du 1er semestre confirment la croissance dynamique observée au 1er trimestre,

comme en témoigne la progression très forte du chiffre d’affaires et de

la rentabilité de toutes les divisions, supérieure aux perspectives

initiales de l’année.

La transition CFM56/LEAP se poursuit bien en dépit d’un contexte

incertain. Notre objectif est de produire environ 1 800 moteurs LEAP en

2019, avec des livraisons de LEAP-1B qui dépendront des besoins de notre

client. L’impact de l’immobilisation du 737MAX sur le cash flow de

Safran est une question de timing et devrait s’inverser au cours des

prochains trimestres ».

Préambule

- Toutes les données chiffrées de ce communiqué de presse sont exprimées en données ajustées[1]

et concernent les activités poursuivies, sauf mention contraire. Les

définitions des retraitements ainsi que la table de passage du compte de

résultat consolidé au compte de résultat ajusté pour le 1er semestre 2019

sont disponibles dans ce communiqué. Les comparaisons sont établies par

rapport aux comptes 2018 pour les activités poursuivies. Les

définitions sont disponibles dans les Notes en page 15 et suivantes de

ce communiqué.

- Zodiac Aerospace est consolidé par intégration globale dans les états financiers de Safran depuis le 1er mars 2018.

- Les variations organiques excluent les effets de périmètre

(notamment la contribution sur deux mois des activités de Zodiac

Aerospace) et les effets de change pour la période.

- Safran a rendu publique une nouvelle information sectorielle au 30 juin 2019 (cf.communiqué de presse du 1er juillet 2019).

- Les perspectives 2019 sont présentées en application de la nouvelle

norme IFRS 16. Pour mémoire, les principaux impacts d’IFRS 16 sont :

- un impact de (529) M€ sur les passifs inclus dans la dette nette, qui représentent les loyers futurs actualisés inscrits dans le bilan d’ouverture pour 2019 ;

- un impact de 47 M€ sur les flux de trésorerie opérationnels au 1er semestre 2019, et un impact de (47) M€ sur les flux de trésorerie provenant des activités de financement au 1er semestre 2019 ;

- pas d’impact sur la trésorerie du Groupe.

Chiffres clés du 1er semestre 2019

- Le chiffre d’affaires ajusté s’établit à 12 102 M€,

en hausse de 27,3 % sur une base publiée, comprenant un effet de

périmètre de 840 M€ (781 M€ au titre de la contribution sur deux mois

des anciennes activités de Zodiac Aerospace et 59 M€ au titre des

activités ElectroMechanical Systems rachetées à Collins Aerospace), et

un effet de change de 410 M€. Sur une base organique, le chiffre

d’affaires ajusté augmente de 14,2 %.

- Le résultat opérationnel courant ajusté[2] ressort à 1 883 M€ (15,6 % du chiffre d’affaires), en hausse de 35,9 % sur une base publiée par rapport à 1 386 M€ au 1er semestre 2018 (14,6 % du chiffre d’affaires). Le résultat opérationnel courant ajusté du 1er semestre 2019 comprend un effet de périmètre de 35 M€ et un effet de change de (18) M€.

- Le résultat net ajusté (part du Groupe) atteint 1 353 M€

(résultat par action de base ajusté : 3,13 € ; résultat par action dilué

ajusté : 3,09 €). Au 1er semestre 2018, le résultat net ajusté (part du Groupe) s’élevait à 932 M€.

- La génération de cash-flow libre[3] s’élève à 1 177 M€,

en augmentation de 44 % par rapport aux 820 M€ enregistrés au

30 juin 2018. Cette progression, portée par une hausse des flux de

trésorerie opérationnels, a été partiellement compensée par une

augmentation du besoin en fonds de roulement. Le cash-flow libre

représente 63 % du résultat opérationnel courant ajusté au 1er semestre 2019.

- La dette nette s’élève à 3 970 M€ au 30 juin 2019, intégrant le versement du dividende 2018 de 785 M€.

- Au 1er semestre 2019, les activités de services pour moteurs civils[4] augmentent de 10,2 % en USD (comme au 1er trimestre 2019),

tirées par les ventes de pièces de rechange pour les moteurs CFM56 de

dernière génération. Les contrats de services sont stables par rapport à

la même période de 2018.

- Compte tenu de la forte dynamique de l’ensemble des

activités et de la situation du Boeing 737MAX, Safran révise ses

perspectives 2019.

- Safran relève ses perspectives de chiffre d’affaires et de résultat opérationnel courant pour 2019 :

- sur la base d’un cours spot moyen estimé de 1,13 $ pour 1 € en 2019, le chiffre d’affaires ajusté devrait croître d’environ 15 % en 2019 par rapport à 2018 (précédemment, de 7 % à 9 %). Sur une base organique, et selon l’hypothèse de Safran de livraisons de moteurs LEAP-1B à Boeing, le chiffre d’affaires ajusté devrait augmenter d’environ 10 % (précédemment, d’environ 5 %) ;

- le résultat opérationnel courant ajusté devrait enregistrer une croissance supérieure à 20 % (précédemment, de 10 % à 12 %), sur la base d’un cours couvert de 1,18 USD pour 1 €.

- Safran précise sa perspective de cash-flow libre :

- dans l’hypothèse d’une remise en service du Boeing 737MAX au 4ème trimestre, le cash-flow libre devrait représenter entre 50 % et 55 % du résultat opérationnel courant ajusté (précédemment, environ 55 %), compte tenu du relèvement de perspective du résultat opérationnel courant.

- Safran relève ses perspectives de chiffre d’affaires et de résultat opérationnel courant pour 2019 :

Faits marquants

1 – Propulsion

Succès commerciaux de CFM

Lors du salon aéronautique du Bourget 2019, CFM International a annoncé

des commandes et intentions d’achats pour plus de 1 150 moteurs LEAP,

incluant des contrats de service à long terme, d’une valeur totale de

50,2 Mds$ (prix catalogue).

Après le salon, le carnet de commandes de moteurs LEAP totalisait

15 997 unités (commandes et intentions d’achats) au 31 juillet 2019.

Poursuite de la croissance des livraisons de moteurs d’avions court et moyen-courrier

Les livraisons de moteurs CFM (LEAP et CFM56) progressent de 8,7 %, passant de 1 029 unités au 1er semestre 2018 à 1 119 au 1er semestre 2019.

Programme CFM56

Comme prévu, les livraisons de CFM56 ont diminué de 333 unités pour atteindre 258 moteurs au 1er semestre 2019 contre 591 au 1er semestre 2018, reflétant la demande des clients.

La flotte de CFM56 a établi un nouveau record en devenant la première

famille de moteurs dans l’histoire de l’aviation à franchir le cap du

milliard d’heures de vol.

Programme LEAP

La montée en cadence de la production de moteurs LEAP se poursuit. Les

livraisons de LEAP ont quasiment doublé à 861 unités au

1er semestre 2019 contre 438 au 1er semestre 2018. CFM International

vise une production autour de 1 800 moteurs LEAP en 2019, et adaptera

son plan de livraisons de moteurs LEAP-1B à la demande de Boeing.

- LEAP-1A : 44 compagnies aériennes opèrent actuellement 454 avions équipés de moteurs LEAP-1A, totalisant à ce jour plus de 3,3 millions d’heures de vol.

- LEAP-1B : 54 compagnies aériennes opéraient 389 avions équipés de moteurs LEAP- 1B, totalisant plus de 1,7 million d’heures de vol jusqu’au 13 mars 2019.

- LEAP-1C : CFM International continue de soutenir les vols d’essais.

Turbines d’hélicoptères

Safran a obtenu le certificat de type de l’EASA (European Aviation

Safety Agency) pour le moteur Arrano-1A qui équipe l’hélicoptère Airbus

H160, et la validation du certificat de type de la CAAC (Civil Aviation

Administration of China) pour le moteur Arriel 2H qui équipe

l’hélicoptère AC312E d’Avic.

2 – Equipements aéronautiques, Défense et Aerosystems

Nacelles

Safran a livré son 1 000ème système de nacelle qui équipe l’A320neo d’Airbus à TAP Air Portugal.

Landing Systems

Safran et Michelin ont annoncé le 13 juin le succès des essais en vol du

premier pneu d’avion connecté PresSense sur un Falcon 2000S de Dassault

Aviation. Ces essais en vol représentent une nouvelle étape dans le

développement de la solution PresSense par Michelin et Safran Landing

Systems, et ouvrent la voie à une entrée en service à horizon 2020.

Systèmes électriques

Safran a signé plusieurs contrats, dont un pour les câblages électriques

du H160 d’Airbus Helicopters et un pour ceux du Boeing 777X, et a

renouvelé le contrat du 787 Dreamliner.

Saab a choisi l’Auxiliary Power System de Safran pour équiper l’avion d’entrainement militaire Boeing T-X.

Défense

Le drone tactique Patroller, développé et produit par Safran Electronics

& Defense, a engagé la dernière étape de la qualification

industrielle du programme SDT menée par la Délégation Générale de

l’Armement au centre d’essais en vol.

Safran a également été choisi par la Marine Royale Australienne pour

assurer le support opérationnel des systèmes VAMPIR de veille infrarouge

de très longue portée (IRST).

3 – Aircraft Interiors

Cabin

Safran a conclu plusieurs nouveaux contrats et a été choisi notamment par :

- une compagnie américaine d’avions d’affaires pour fournir les fours de ses 175 Cessna Longitude;

- une compagnie aérienne majeure du Moyen-Orient pour fournir les inserts de ses Boeing 787 et A320;

- la famille SpaceJet de Mitsubishi pour la fourniture des intérieurs intégrés complets (galleys, toilettes, coffres à bagages, blocs services passagers, cloisons, plafonds).

Les livraisons de toilettes pour l’A350 sont passées de 241 unités au 1er semestre 2018 (de mars à juin) à 400 au 1er semestre 2019.

Seats

- Première livraison d’une commande de sièges affaires «Cirrus NG» pour 12 A350 en avril ;

- Première livraison d’une commande de sièges affaires «S-Lounge» pour 75 Boeing 777X en mai ;

- Première livraison d’une commande de sièges affaires «Fusio» pour 12 Boeing 777-300ER en mai ;

- Première livraison d’une commande de sièges affaires «Optima Prime» pour 10 A350 en juillet.

Les livraisons de sièges affaires sont passées de 1 495 au 1er semestre 2018 (de mars à juin) à 2 537 au 1er semestre 2019.

Passenger Solutions

Safran a remporté un premier contrat pour son système de divertissement à

bord des 787 d’une compagnie aérienne majeure du Moyen-Orient. Depuis,

deux autres contrats pour le système de divertissement à bord RAVE ont

été conclus pour les 787 de deux clients différents. Enfin, Safran a

installé pour la première fois auprès d’une compagnie aérienne chinoise

son système RAVE sur ses A350.

Le chiffre d’affaires de Passenger Solutions a été porté par le

dynamisme des activités de services pour les produits Health Monitoring

d’Air Management et les ventes pour avions militaires de Water &

Waste.

Résultats du 1er semestre 2019

Le chiffre d’affaires du 1er semestre 2019 ressort à 12 102 M€, en

hausse de 2 596 M€, soit 27,3 %, par rapport à la même période de

l’année dernière, qui comprenait une contribution de 1 516 M€ des

anciennes activités de Zodiac Aerospace sur quatre mois.

À périmètre constant, la croissance du chiffre d’affaires ressort à

18,5 %. L’effet de change net s’élève à 410 M€, incluant un effet de

conversion positif du chiffre d’affaires en devises étrangères,

notamment en USD. Le taux de change spot EUR/USD moyen est de 1,13 $

pour 1 € au 1er semestre 2019, comparé à 1,21 $ pour 1 € à la même

période il y a un an. Au 1er semestre 2019, le taux couvert du Groupe

est stable par rapport au 1er semestre 2018, à 1,18 $ pour 1 €.

Sur une base organique, le chiffre d’affaires augmente de 14,2 %, porté par la croissance de toutes les activités opérationnelles.

| En millions d’euros | Propulsion aéronautique et spatiale | Équipements aéronautiques, Défense et Aerosystems | Aircraft Interiors | Holding & autres | Safran |

|---|---|---|---|---|---|

| S1 2018 | 4 805 | 3 711 | 980 | 10. | 9 506 |

| S1 2019 | 5 902 | 4 553 | 1 640 | 7 | 12 102 |

| Croissance publiée | 22,8 % | 22,7 % | 67,3 % | n.a. | 27,3 % |

| Impact des variations de périmètre | – | 9,6 % | 49,4 % | n.a. | 8,8 % |

| Effet de change | 3,8 % | 4,5 % | 6,0 % | n.a. | 4,3 % |

| Croissance organique | 19,0 % | 8,6 % | 11,9 % | n.a. | 14,2 % |

Au 1er semestre 2019, Safran affiche un résultat opérationnel courant de 1 883 M€, en hausse de 35,9 % par rapport aux 1 386 M€ du 1er semestre 2018. Cette augmentation intègre un effet de périmètre de 35 M€, ainsi qu’un effet de change négatif de (18) M€. La croissance organique (+34,6 %) s’explique principalement par les services pour moteurs civils et les activités militaires. Le résultat opérationnel courant s’établit à 15,6 % du chiffre d’affaires, contre 14,6 % à la même période de l’année dernière. Comme attendu, la rentabilité de toutes les activités a fortement progressé.

Les éléments non récurrents, qui correspondent principalement à la plus-value de cession d’un immeuble, représentent 32 M€ au 1er semestre 2019 :

| En millions d’euros | S1 2018 | S1 2019 |

|---|---|---|

| Résultat opérationnel courant ajusté | 1 386 | 1 883 |

| % du chiffre d’affaires | 14,6 % | 15,6 % |

| Total des éléments non récurrents | (26) | 32 |

| Plus-value (moins-value) de cession | 5 | 34 |

| Reprise (charge) de dépréciation | 1 | – |

| Autres éléments non opérationnels inhabituels et significatifs | (32) | (2) |

| Résultat opérationnel ajusté | 1 360 | 1 915 |

| % du chiffre d’affaires | 14,3 % | 15,8 % |

Le résultat net ajusté (part du Groupe) est de 1 353 M€ (résultat par action de base : 3,13 € ; résultat par action dilué : 3,09 €), comparé à un résultat net ajusté (part du Groupe) de 932 M€ au 1er semestre 2018 (résultat par action de base : 2,17 € ; résultat par action dilué : 2,11 €). Il comprend :

- un résultat financier ajusté net de (32) M€, dont (21) M€ de coût de la dette ;

- une charge d’impôts ajustée de (496) M€ (taux d’imposition apparent de 26,3 %).

La table de passage du compte de résultat consolidé au compte de résultat ajusté du 1er semestre 2019 est présentée et commentée dans les Notes à la page 15.

Cash-flow et dette nette

Les opérations ont généré 1 177 M€ de cash-flow libre. La génération de cash-flow libre résulte d’un flux de trésorerie opérationnel de 2 594 M€ (incluant un effet de régularisation au 1er semestre 2019 des versements d’impôts réalisés au 2nd semestre 2018 en France) consacré principalement aux investissements corporels et incorporels (554 M€ net de la vente d’un immeuble), et à une augmentation de 863 M€ du besoin en fonds de roulement en raison d’une augmentation des stocks et des créances.

Au 2e trimestre, la situation du Boeing 737MAX a eu, comme

précédement annoncé, un impact d’environ (200) M€ sur le cash-flow

libre.

Dividende annuel 2018

Lors de l’Assemblée générale annuelle du 23 mai 2019, les actionnaires

ont approuvé un dividende de 1,82 € par action qui a été intégralement

versé en mai 2019, avec un impact sur la trésorerie de 785 M€.

Programme de rachat d’actions

En mai 2017, Safran a annoncé son intention de mettre en place un

programme de rachat d’actions ordinaires de 2,3 Mds€ sur une période de

deux ans, dès la finalisation de l’offre publique sur la société Zodiac

Aerospace. Au 31 décembre 2018, Safran avait consacré 11,4 millions

d’actions à ce programme pour un montant total de 1,22 Md€. À la suite

de la décision du Conseil d’administration, ces 11,4 millions d’actions

propres ont été annulées le 17 décembre 2018. Entre le 1er janvier 2019

et le 30 août 2019, Safran a racheté 7,0 millions d’actions

supplémentaires pour une valeur totale de 858 M€ (comprenant

3,9 millions d’actions pour une valeur totale de 458 M€ au

1er semestre 2019).

A date, le programme a été réalisé à hauteur de 2,08 Mds€.

Dette nette

La dette nette s’élève à 3 970 M€ au 30 juin 2019, comparée à une dette

nette de 3 269 M€ au 31 décembre 2018, dont (529) M€ au titre de

l’adoption d’IFRS 16.

Recherche et Développement

Les dépenses totales de Recherche et Développement (R&D), dont

celles vendues aux clients, s’élèvent à (851) M€ contre (726) M€ au

1er semestre 2018. L’augmentation des dépenses de R&D entre les 1er

semestres 2018 et 2019 est due notamment à la consolidation des

anciennes activités de Zodiac Aerospace.

Les dépenses de R&D (avant Crédit d’Impôt Recherche – CIR) s’établissent à (651) M€, contre (565) M€ au 1er semestre 2018.

La R&D capitalisée s’élève à 152 M€, contre 139 M€ au 1er semestre 2018.

La charge d’amortissement et de dépréciation de la R&D capitalisée s’élève à (144) M€, contre (104) M€ au 1er semestre 2018.

L’impact sur le résultat opérationnel courant de la R&D

comptabilisée en charges atteint (560) M€, contre (458) M€ au

1er semestre 2018. Cette augmentation s’explique notamment par la

consolidation de Zodiac Aerospace (6 mois en 2019 contre 4 mois en

2018).

Financement

Safran a remboursé deux emprunts venant à échéance au 1er semestre 2019 : la tranche de 155 M$ à 7 ans du placement privé de 1,2 Md$ de 2012 a été remboursée en février 2019, et les obligations à taux variable à deux ans de 500 M€ émises en juin 2017 ont été remboursées en juin 2019.

Couvertures de change

Le 23 août 2019, le portefeuille de couverture de Safran s’élevait à 28,9 Mds$. L’exposition nette du Groupe est estimée à 9,4 Mds$ en 2019, et devrait atteindre 10,0 Mds$ en 2022 compte tenu des perspectives de croissance des activités enregistrant un chiffre d’affaires en dollars.

- 2019 : l’exposition nette de 9,4 Mds$ est intégralement couverte, à un cours couvert cible de 1,18 $ pour 1 € (inchangé)

- 2020 : la couverture ferme de l’exposition nette estimée a augmenté pour s’établir à 9,3 Mds$ (contre 6,5 Mds$ en avril 2019). Pas de changement de la fourchette de cours couvert cible entre 1,16 $ et 1,18 $ pour 1 €.

- 2021 : la couverture ferme de l’exposition nette estimée a augmenté pour s’établir à 8,9 Mds$ (contre 8,0 Mds$ en avril 2019). Pas de changement de la fourchette de cours couvert cible entre 1,15 $ et 1,18 $ pour 1 €.

- 2022 : la couverture ferme de l’exposition nette estimée a augmenté pour s’établir à 6,0 Mds$ (contre 3,5 Mds$ en avril 2019). Pas de changement de la fourchette de cours couvert cible entre 1,15 $ et 1,18 $ pour 1 €.

Perspectives pour l’année 2019

Safran relève ses perspectives de chiffre d’affaires et de résultat opérationnel courant pour 2019 :

- sur la base d’un cours spot moyen estimé de 1,13 $ pour 1 € en 2019, le chiffre d’affaires ajusté devrait croître d’environ 15 % en 2019 par rapport à 2018 (précédemment, de 7 % à 9 %). Sur une base organique, et selon l’hypothèse de Safran de livraisons de moteurs LEAP-1B à Boeing, le chiffre d’affaires ajusté devrait augmenter d’environ 10 % (précédemment, d’environ 5 %) ;

- le résultat opérationnel courant ajusté devrait enregistrer une croissance supérieure à 20 % (précédemment, de 10 % à 12 %), au cours couvert de 1,18 $ pour 1 €.

Safran précise sa perspective de cash-flow libre :

- à compter du 30 juin 2019, Safran révise l’impact de la situation du Boeing 737MAX sur son cash-flow libre à environ (300) M€ par trimestre afin de refléter la baisse des acomptes sur les livraisons à venir.

- dans l’hypothèse d’une remise en service du Boeing 737MAX au 4ème trimestre, le cash-flow libre devrait représenter entre 50 % et 55 % du résultat opérationnel courant (précédemment, environ 55 %), compte tenu du relèvement des perspectives de résultat opérationnel courant.

- si le Boeing 737 MAX est immobilisé jusqu’à la fin 2019, le cash-flow libre devrait représenter moins de 50 % du résultat opérationnel courant ajusté. L’impact actuel de l’immobilisation du Boeing 737 MAX sur le cash flow libre de Safran et toute prolongation en 2019 génère un décalage de trésorerie qui devrait s’inverser au cours des prochains trimestres.

Les perspectives sont basées notamment sur les hypothèses suivantes :

- Augmentation des livraisons en première monte en aéronautique, notamment de moteurs militaires ;

- Croissance des activités de services pour les moteurs civils d’environ 10 % (précédemment, entre 7 % et 9 %) ;

- Transition CFM56 – LEAP : impact négatif global de 50 M€ à 100 M€

sur le résultat opérationnel courant ajusté des activités de

Propulsion :

- baisse des volumes de moteurs CFM56 en première monte ;

- marge négative sur les livraisons de moteurs LEAP.

- Aircraft Interiors : la croissance organique du chiffre d’affaires devrait être plus forte en 2019. Poursuite de l’amélioration du résultat opérationnel courant ;

- Augmentation du niveau des dépenses de R&D de l’ordre de 150 M€ à 200 M€. Impact négatif sur le résultat opérationnel courant après activation et amortissement de la R&D capitalisée.

- Augmentation des investissements corporels.

Gouvernance – Plan de succession du Directeur Général

Le Conseil d’administration a engagé le processus de sélection d’un Directeur Général destiné à succéder à Philippe Petitcolin.

Le Conseil d’administration a confié à son Président, Ross McInnes, et au comité des nominations et des rémunérations le soin de conduire les travaux nécessaires avec pour objectif de procéder à la sélection d’un futur Directeur Général au cours des prochains mois.

Le Conseil d’administration a également décidé de proroger le mandat de Directeur Général de Philippe Petitcolin jusqu’au 31 décembre 2020 afin de mettre en place, sur la durée de l’année 2020, une transition fluide et ordonnée à la tête du Groupe.

Ross McInnes, Président du conseil d’administration de Safran a déclaré : « Au nom du Conseil d’administration je remercie Philippe d’avoir accepté de prolonger son mandat au-delà du terme initialement fixé. Cette période de recouvrement est destinée à permettre une transition harmonieuse et efficace entre Philippe et son futur successeur. Sur cette base, le Conseil d’administration a engagé avec confiance le processus de désignation d’un nouveau Directeur Général. »

Philippe Petitcolin, Directeur Général de Safran a déclaré : « Je remercie le Conseil d’administration de sa confiance et me réjouis de la perspective d’accompagner mon successeur au cours de l’année 2020. Je suis profondément attaché au succès de Safran et mettrai tout en oeuvre pour donner à son futur Directeur Général tous les moyens d’une succession réussie dans la perspective de mon départ à la fin de 2020. »

Commentaires sur l’activité

Propulsion aéronautique et spatiale

Le chiffre d’affaires du 1er semestre 2019 s’élève à 5 902 M€, en hausse de 22,8 % par rapport aux 4 805 M€ enregistrés au 1er semestre 2018. Sur une base organique, le chiffre d’affaires augmente de 19,0 %, tiré par les services pour moteurs civils, les activités de moteurs militaires et les programmes pour avions court et moyen-courrier.

Les activités de première monte progressent de 20,0 % au 1er semestre 2019 par rapport à la même période de 2018 grâce à l’augmentation des ventes de moteurs équipant les avions court et moyen-courrier et militaires. Le nombre total de livraisons de moteurs pour court et moyen-courrier a augmenté de 8,7 %, passant de 1 029 unités à 1 119 unités.

Comme prévu, la montée en cadence du LEAP a plus que compensé la

baisse des moteurs CFM56 : les livraisons de moteurs LEAP ont augmenté

de 423 à 861 unités au 1er semestre 2019 contre 438 à la même période de

2018, tandis que les livraisons de moteurs CFM56 ont diminué de 333 à

258 unités au 1er semestre 2019 contre 591 au 1er semestre 2018. Les

livraisons de moteurs M88 s’élèvent à 22 unités, contre 4 au 1er

semestre 2018.

Le chiffre d’affaires généré par les services augmente de 25,0 % et

représente 57,8 % des ventes au 1er semestre 2019. La croissance

organique a été portée par les activités de services pour moteurs

civils, les services pour moteurs militaires et les activités de

maintenance des turbines d’hélicoptères.

Au 1er semestre 2019, le chiffre d’affaires des activités de services

pour moteurs civils a augmenté de 10,2 % en USD (comme au

1er trimestre 2019) grâce à la progression des ventes de pièces de

rechange pour les moteurs CFM56 de dernière génération. Les contrats de

services sont stables par rapport au 1er semestre 2018.

Sur la base de la croissance enregistrée au 1er semestre 2019 et de la

poursuite de la dynamique des ventes de pièces de rechange, Safran

relève son hypothèse de croissance des activités de services pour

moteurs civils pour l’exercice 2019 à environ 10 %.

Le résultat opérationnel courant s’établit à 1 227 M€, en hausse de

34,1 % par rapport aux 915 M€ réalisés au 1er semestre 2018. La marge

opérationnelle a augmenté de 19,0 % à 20,8 %.

La rentabilité a bénéficié de la croissance des activités de services

pour moteurs civils, de la contribution en hausse des activités

militaires et des activités de maintenance de turbines d’hélicoptères.

La transition CFM56-LEAP a pesé à hauteur de (107) M€ sur la croissance du résultat opérationnel courant au 1er semestre 2019 par rapport au 1er semestre 2018. La contribution positive des livraisons de CFM56 n’a pas compensé la hausse des volumes de livraisons de LEAP à marge négative et les coûts non récurrents liés au moteur LEAP. L’impact de la transition CFM56-LEAP devrait être positif au 2nd semestre 2019 grâce à des coûts plus faibles, conduisant à l’hypothèse d’un impact négatif global de 50 M€ à 100 M€ sur le résultat opérationnel courant ajusté des activités de Propulsion en 2019.

Equipements aéronautiques, Défense et Aerosystems

Le chiffre d’affaires du 1er semestre 2019 s’élève à 4 553 M€, contre 3 711 M€ enregistrés au 1er semestre 2018. Sur une base organique, le chiffre d’affaires augmente de 8,6 %.

La croissance des activités de première monte s’établit à 21,8 %,

principalement grâce à la hausse des volumes de nacelles. Le nombre de

nacelles livrées pour les A320neo équipés de moteurs LEAP-1A a augmenté

de 108 unités pour atteindre 280 nacelles au 1er semestre 2019.

La montée en cadence des livraisons de nacelles pour l’A330neo s’est

poursuivie avec 51 unités livrées (0 au 1er semestre 2018). Les

livraisons de nacelles pour les A380 ont diminué de 8 unités pour

atteindre 12 unités au 1er semestre 2019.

La croissance a également été portée par la montée en cadence des

activités de câblage et de trains d’atterrissage du programme Boeing

787, par la hausse des volumes des systèmes de visée et par les

activités d’électronique (FADEC pour moteurs LEAP). Le chiffre

d’affaires d’Aerosystems (en particulier les systèmes d’arrêt) a

également contribué à la croissance.

Le chiffre d’affaires des services progresse de 24,5 %, principalement grâce aux nacelles et aux activités de services de trains d’atterrissage, ainsi qu’à la contribution croissante des freins carbone. Les activités de services de Défense et d’Aerosystems (principalement Safety Systems et Fluid Management) ont apporté une contribution positive à la croissance.

Le résultat opérationnel courant s’établit à 588 M€, en hausse de

33,0 % par rapport aux 442 M€ réalisés à la même période de 2018.

La marge opérationnelle courante a augmenté de 11,9 % à 12,9 %. La

hausse de la rentabilité est portée par l’augmentation des volumes

(notamment des services) et par l’impact positif des mesures de

réduction des coûts et de gains de productivité, partiellement

neutralisés par une augmentation de la R&D en charges.

Aircraft Interiors

Le chiffre d’affaires du 1er semestre 2019 s’élève à 1 640 M€, contre 980 M€ enregistrés au 1er semestre 2018. Sur une base organique, le chiffre d’affaires augmente de 11,9 %.

La croissance organique de la première monte progresse de 10,2 %

grâce à toutes les activités (Cabin, Seats et Passenger Solutions). Les

principales contributions proviennent des programmes de sièges de classe

affaires, de toilettes et d’habillage de cabines pour les activités

Cabin et de Connected Cabin pour Passenger Solutions.

Le chiffre d’affaires des services augmente de 16,8 % sur une base organique, tiré par les activités de services de Seats.

Le résultat opérationnel courant augmente de 56 M€ sur une base organique et s’établit à 85 M€ contre 32 M€ réalisés au 1er semestre 2018. La marge opérationnelle courante est passée de 3,3 % à 5,2 %. La rentabilité de toutes les activités a progressé avec une contribution plus élevée des activités de Cabin.

Holding et autres

« Holding et autres » comprend les coûts de pilotage et de

développement du Groupe ainsi que les services transversaux fournis à

l’ensemble du Groupe, y compris les affaires financières et juridiques,

la politique fiscale et de change, la communication et les ressources

humaines.

En outre, la holding facture aux filiales les services partagés,

notamment les centres de services administratifs (paie, recrutement,

informatique, comptabilité), un organisme de formation centralisé et le

centre R&T du Groupe.

L’impact du secteur « Holding et autres » sur le résultat opérationnel courant de Safran s’établit à (17) M€ au 1er semestre 2019, contre (3) M€ à la même période de 2018. La variation est principalement due à l’augmentation de la R&T, ainsi qu’à l’acquisition et à l’intégration de Zodiac Aerospace.

Calendrier

- Chiffre d’affaires T3 2019 : 31 octobre 2019

- Résultats annuels 2019 : 27 février 2020

* * * * *

Safran organise aujourd’hui à 8h30, heure de Paris, une conférence

téléphonique pour les analystes financiers, les investisseurs et les

médias. Pour participer, composer le 01 72 72 74 03 depuis la France, le

+44 207 194 3759 depuis le Royaume-Uni ou le +1 844 286 0643 depuis les

États-Unis (code d’accès (tous pays confondus) : 34998454 #).

Veuillez demander la conférence Safran et dire votre nom. Les

participants sont invités à accéder au webcast dix minutes avant le

début de la conférence.

Le webcast sera accessible via le site Internet de Safran, sur inscription, à l’adresse suivante : https://event.onlineseminarsolutions.com/wcc/r/20155351/9D7DC54DD0417941EDBD2B9765FD0EC6

Les participants pourront accéder au webcast 15 minutes avant le début de la conférence.

Une ré-écoute de la conférence sera disponible jusqu’au 4 décembre 2019 au 01 70 71 01 60, +44 203 364 5147 et au +1 646 722 4969 (code d’accès (tous pays confondus) : 418855620 #).

Le communiqué de presse, la présentation et les états financiers consolidés sont disponibles sur le site Internet à l’adresse www.safran-group.com (section Finance).

* * * * *

Chiffres clés

1 – Compte de résultat ajusté, bilan et trésorerie

| Compte de résultat ajusté (en millions d’euros) | S1 2018 | S1 2019 | % variation |

|---|---|---|---|

| Chiffre d’affaires | 9 506 | 12 102 | 27,3 % |

| Autres produits et charges opérationnels courants | (8 202) | (10 303) | |

| Quote-part de résultat net des co-entreprises | 82 | 84 | |

| Résultat opérationnel courant | 1 386 | 1 883 | 35,9 % |

| % du chiffre d’affaires | 14,6 % | 15,6 % | 1,0 pt |

| Autres produits et charges opérationnels non courants | (26) | 32 | |

| Résultat opérationnel | 1 360 | 1 915 | 40,8 % |

| % du chiffre d’affaires | 14,3 % | 15,8 % | 1,5 pt |

| Résultat financier | (114) | (32) | |

| Charge d’impôts | (272) | (496) | |

| Résultat de la période | 974 | 1 387 | 42,4 % |

| Résultat attribuable aux intérêts minoritaires | (42) | (34) | |

| Résultat net part du Groupe | 932 | 1 353 | 45,2 % |

| Résultat par action de base attribuable aux propriétaires de la société mère (en euros) | 2,17* | 3,13** | 44,2 % |

| Résultat par action dilué attribuable aux propriétaires de la société mère (en euros) | 2,11*** | 3,09**** | 46,4 % |

* Basé sur le nombre moyen pondéré de 428 935 570 actions au 30 juin 2018.

** Basé sur le nombre moyen pondéré de 432 218 259 actions au 30 juin 2019.

*** Après dilution, basé sur le nombre moyen pondéré de 441 222 853 actions au 30 juin 2018.

**** Après dilution, basé sur le nombre moyen pondéré de 437 834 002 actions au 30 juin 2019.

| Bilan consolidé – Actif (en millions d’euros) | 31 déc. 2018 | 30 juin 2019 |

|---|---|---|

| Écarts d’acquisition | 5 173 | 5 182 |

| Immobilisations corporelles et incorporelles | 14 211 | 13 884 |

| Participations dans les co-entreprises et les entreprises associées | 2 253 | 2 253 |

| Droits d’utilisation | – | 727 |

| Autres actifs non courants | 811 | 736 |

| Dérivés actifs | 753 | 798 |

| Stocks et en-cours de production | 5 558 | 6 247 |

| Coûts des contrats | 470 | 483 |

| Créances clients et autres débiteurs | 6 580 | 7 138 |

| Actifs sur contrat | 1 544 | 1 662 |

| Trésorerie et équivalents de trésorerie | 2 330 | 2 470 |

| Autres actifs courants | 937 | 600 |

| Total actif | 40 620 | 42 180 |

| Bilan consolidé – Passif (en millions d’euros) | 31 déc. 2018 | 30 juin 2019 |

|---|---|---|

| Capitaux propres | 12 301 | 12 463 |

| Provisions | 2 777 | 2 875 |

| Dettes soumises à des conditions particulières | 585 | 517 |

| Passifs portant intérêts | 5 605 | 6 476 |

| Dérivés passifs | 1 262 | 970 |

| Autres passifs non courants | 1 664 | 1 626 |

| Fournisseurs et autres créditeurs | 5 650 | 5 838 |

| Passifs sur contrat | 10 453 | 10 718 |

| Autres passifs courants | 323 | 697 |

| Total passif | 40 620 | 42 180 |

| Tableau des flux de trésorerie (en millions d’euros) | S1 2018 | 2018 | S1 2019 |

|---|---|---|---|

| Résultat opérationnel courant | 1 386 | 3 023 | 1 883 |

| Autres produits et charges opérationnels non courants | (26) | (115) | 32 |

| Amortissements, provisions et dépréciations (hors financier) | 449 | 838 | 517 |

| EBITDA | 1 809 | 3 746 | 2 432 |

| Impôts sur les bénéfices et éléments n’ayant pas entraîné de flux de trésorerie | (90) | (648) | 162 |

| Flux de trésorerie opérationnels | 1 719 | 3 098 | 2 594 |

| Variation du besoin en fonds de roulement | (299) | (27) | (863) |

| Investissements corporels | (387) | (780) | (332) |

| Investissements incorporels | (69) | (183) | (65) |

| Capitalisation des frais de R&D | (144) | (327) | (157) |

| Cash flow libre | 820 | 1 781 | 1 177 |

| Dividendes versés | (721) | (721) | (815) |

| Cessions/acquisitions et divers | (3 926) | (4 623) | (534) |

| Variation nette de trésorerie | (3 827) | (3 563) | (172) |

| Position financière nette – ouverture | 294 | 294 | (3 798)* |

| Position financière nette – clôture | (3 533) | (3 269) | (3 970) |

* L’impact d’IFRS 16 à l’ouverture est de 529 M€.

2 – Répartition sectorielle

Pour mémoire, le communiqué de presse sur la nouvelle présentation de l’information sectorielle a été publié le 1er juillet 2019.

| Chiffre d’affaires ajusté par activité (en millions d’euros) | S1 2018 | S1 2019 | % variation | % variation organique |

|---|---|---|---|---|

| Propulsion aéronautique et spatiale | 4 805 | 5 902 | 22,8 % | 19,0 % |

| Équipements aéronautiques, Défense et Aerosystems | 4 805 | 4 553 | 22,7 % | 8,6 % |

| Aircraft Interiors | 980 | 1 640 | 67,3 % | 11,9 % |

| Holding & autres | 10 | 7 | n.a. | n.a. |

| Total Groupe | 9 506 | 12 102 | 27,3 % | 14,2 % |

| Résultat opérationnel courant par activité (en millions d’euros) | S1 2018 | S1 2019 | % variation |

|---|---|---|---|

| Propulsion aéronautique et spatiale % du chiffre d’affaires | 915 19,0 % | 1 227 20,8 % | 34,1 % |

| Équipements aéronautiques, Défense et Aerosystems % du chiffre d’affaires | 442 11,9 % | 588 12,9 % | 33,0 % |

| Aircraft Interiors % du chiffre d’affaires | 32 3,3 % | 85 5,2 % | 165,6 % |

| Holding et autres | (3) | (17) | n.a. |

| Total Groupe % du chiffre d’affaires | 1 386 14,6 % | 1 883 15,6 % | 35,9 % |

| Chiffre d’affaires 2018 ajusté par trimestre (en millions d’euros) | T1 2018 | T2 2018 | T3 2018 | T4 2018 | 2018 |

|---|---|---|---|---|---|

| Propulsion aéronautique et spatiale | 2 319 | 2 486 | 2 524 | 3 250 | 10 579 |

| Équipements aéronautiques, Défense et Aerosystems | 1 641 | 2 070 | 2 052 | 2 179 | 7 942 |

| Aircraft Interiors | 256 | 724 | 769 | 762 | 2 511 |

| Holding et autres | 6 | 4 | 3 | 5 | 18 |

| Chiffre d’affaires total | 4 222 | 5 284 | 5 348 | 6 196 | 21 050 |

| Chiffre d’affaires 2019 ajusté par trimestre (en millions d’euros) | T1 2019 | T2 2019 | S1 2019 |

|---|---|---|---|

| Propulsion aéronautique et spatiale | 2 771 | 3 131 | 5 902 |

| Équipements aéronautiques, Défense et Aerosystems | 2 201 | 2 352 | 4 553 |

| Aircraft Interiors | 806 | 834 | 1 640 |

| Holding & autres | 3 | 4 | 7 |

| Chiffre d’affaires total | 5 781 | 6 321 | 12 102 |

| Change euro/dollar | S1 2018 | 2018 | S1 2019 |

|---|---|---|---|

| Cours de change spot moyen | 1,21 | 1,18 | 1,13 |

| Cours de change spot (fin de période) | 1,17 | 1,15 | 1,14 |

| Cours couvert | 1,18 | 1,18 | 1,18 |

Notes

[1] Données ajustées

Pour refléter les performances économiques réelles du Groupe et permettre leur suivi et leur comparabilité avec celles de ses concurrents, Safran établit, en complément de ses comptes consolidés, un compte de résultat ajusté.

Le compte de résultat consolidé du Groupe est ajusté des incidences :

- de l’allocation du prix d’acquisition réalisée dans le cadre des

regroupements d’entreprises. Ce retraitement concerne depuis 2005 les

dotations aux amortissements des actifs incorporels liés aux programmes

aéronautiques, réévalués lors de la fusion Sagem/Snecma. A compter de la

publication des comptes semestriels 2010, le Groupe a décidé de

retraiter :

- les effets des écritures relatives à l’allocation du prix d’acquisition des regroupements d’entreprises, notamment les dotations aux amortissements des actifs incorporels, reconnus lors de la transaction, avec des durées d’amortissement longues, justifiées par la durée des cycles économiques des activités dans lesquelles opère le Groupe et les effets de revalorisation des stocks, ainsi que

- le produit de réévaluation d’une participation antérieurement détenue dans une activité en cas d’acquisition par étapes ou d’apport à une co-entreprise ;

Ces retraitements s’appliquent également à compter de 2018 à l’acquisition de Zodiac Aerospace ;

- de la valorisation des instruments dérivés de change afin de

rétablir la substance économique réelle de la stratégie globale de

couverture du risque de change du Groupe :

- ainsi, le chiffre d’affaires net des achats en devises est valorisé au cours de change effectivement obtenu sur la période, intégrant le coût de mise en oeuvre de la stratégie de couverture, et

- la totalité des variations de juste valeur des instruments dérivés de change afférentes aux flux des périodes futures est neutralisée.

Les variations d’impôts différés résultant de ces éléments sont aussi ajustées.

[2] Résultat opérationnel courant

Résultat opérationnel avant résultats de cession

d’activités/changement de contrôle, pertes de valeur, coûts de

transaction et d’intégration et autres.

[3] Cash-flow libre

Cet agrégat extracomptable (non audité) correspond à la capacité d’autofinancement minorée du besoin en fonds de roulement et des investissements incorporels et corporels.

[4] Activités de services pour moteurs civils (agrégat exprimé en USD)

Cet agrégat extracomptable (non audité) comprend le chiffre d’affaires des pièces de rechange et des contrats de prestations de service (maintenance, réparation et révision) pour l’ensemble des moteurs civils de Safran Aircraft Engines et de ses filiales et reflète les performances du Groupe dans les activités de services pour moteurs civils comparativement au marché.

Table de passage du compte de résultat consolidé au compte de résultat ajusté pour le 1er semestre 2019 :

| S1 2019 (en millions d’euros) |

Données consolidées | Couverture de change | Regroupements d’entreprises | Données ajustées | ||

|---|---|---|---|---|---|---|

| Revalorisation du chiffre d’affaires (1) | Différés des résultats sur couvertures (2) | Amortissements incorporels – fusion Sagem/Snecma (3) | Effets des autres regroupements d’entreprises (4) | |||

| Chiffre d’affaires | 12 315 | (213) | – | – | – | 12 102 |

| Autres produits et charges opérationnels courants | (10 502) | (2) | – | 25 | 176 | (10 303) |

| Quote-part dans le résultat net des co-entreprises | 64 | – | – | – | 20 | 84 |

| Résultat opérationnel courant | 1 877 | (215) | – | 25 | 196 | 1 883 |

| Autres produits et charges opérationnels non courants | 32 | – | – | – | – | 32 |

| Résultat opérationnel | 1 909 | (215) | 0 | 25 | 196 | 1 915 |

| Coût de la dette | (21) | – | – | – | – | (21) |

| Résultat financier lié au change | 150 | 215 | (353) | – | – | (32) |

| Autres produits et charges financiers | (23) | – | – | – | – | (23) |

| Résultat financier | 106 | 215 | (353) | – | – | (32) |

| Produit (charge) d’impôts | (550) | – | 113 | (8) | (51) | (496) |

| Résultat net des activités poursuivies | 1 465 | – | (240) | 17 | 145 | 1 387 |

| Résultat attribuable aux intérêts minoritaires | (33) | – | – | (1) | – | (34) |

| Résultat net part du Groupe | 1 432 | – | (240) | 16 | 145 | 1 353 |

(1) Revalorisation (par devise) du chiffre d’affaires net des achats en devises au cours couvert (incluant les primes sur options dénouées), par reclassement des variations de valeur des couvertures affectées aux flux comptabilisés en résultat sur la période

(2) Variations de valeur des couvertures afférentes aux flux qui seront comptabilisés en résultat sur des périodes futures pour (353) M€ hors impôts, et effet de la prise en compte des couvertures dans l’évaluation des provisions pour pertes à terminaison néant au 30 juin 2019.

(3) Annulation des amortissements/dépréciations des actifs incorporels liés à la revalorisation des programmes aéronautiques issue de l’application de la norme IFRS 3 à l’opération de fusion Sagem/Snecma.

(4) Annulation des effets de revalorisation des actifs lors de l’acquisition de Zodiac Aerospace pour 156 M€ hors impôts différés et annulation des amortissements/dépréciations des actifs identifiés lors des autres regroupements d’entreprises.

(1) Revalorisation (par devise) du chiffre d’affaires net des

achats en devises au cours couvert (incluant les primes sur options

dénouées), par reclassement des variations de valeur des couvertures

affectées aux flux comptabilisés en résultat sur la période.

(2) Variations de valeur des couvertures afférentes aux flux qui seront

comptabilisés en résultat sur des périodes futures pour (353) M€ hors

impôts, et effet de la prise en compte des couvertures dans l’évaluation

des provisions pour pertes à terminaison néant au 30 juin 2019.

(3) Annulation des amortissements/dépréciations des actifs incorporels

liés à la revalorisation des programmes aéronautiques issue de

l’application de la norme IFRS 3 à l’opération de fusion Sagem/Snecma.

(4) Annulation des effets de revalorisation des actifs lors de

l’acquisition de Zodiac Aerospace pour 156 M€ hors impôts différés et

annulation des amortissements/dépréciations des actifs identifiés lors

des autres regroupements d’entreprises.

Il est rappelé que seuls les états financiers consolidés semestriels condensés font l’objet d’un examen limité par les commissaires aux comptes, y compris les agrégats « chiffre d’affaires » et « résultat opérationnel » fournis en données ajustées dans la Note 5 « Information sectorielle ».

Les données financières ajustées, autres que celles fournies dans la Note 5 « Information sectorielle » des états financiers consolidés, font l’objet de travaux de vérification au titre de la lecture d’ensemble des informations données dans le rapport semestriel d’activité.

Be the first to comment on "Safran : résultats semestriels 2019"