Saint-Cloud, le 5 mars 2021 – Le Conseil d’administration, réuni la veille sous la présidence de Monsieur Éric Trappier, a arrêté les comptes 2020. Les procédures d’audit ont été effectuées et le rapport d’audit relatif à la certification est en cours d’émission.

« 2020 fut une année « extra-ordinaire » marquée par la pandémie de la covid 19 plongeant le monde entier dans une crise sanitaire et économique. Pour Dassault Aviation, cette crise a permis de démontrer la pertinence de son modèle dual et de sa résilience. Passé le choc, nos organisations ont dû s’adapter, mettre en place un protocole sanitaire robuste afin d’assurer la sécurité de nos salariés, et déployer le télétravail.

Dans ce contexte hors du commun, nous avons priorisé le respect de nos engagements : ∙ le soutien aux Forces Armées et aux clients Falcon,

∙ la livraison des Rafale Export et des Falcon,

∙ la poursuite du développement du Falcon 6X.

Par ailleurs, certains retards ont été générés par les nécessaires changements d’organisation du travail (arrêt des plateaux physiques, « télétravail de crise », retards de nos sous-traitants, etc.).

Le secteur aéronautique a été frappé de plein fouet par la mise à l’arrêt d’une grande partie du trafic aérien. L’État a soutenu la filière avec des Prêts Garantis (« PGE ») et le chômage partiel. De plus, il a lancé, en coopération avec le GIFAS, un plan de soutien et de modernisation de la filière.

À ce titre, Dassault Aviation a en 2020 :

∙ perçu 6 M€ d’aides de l’État au titre du chômage partiel,

∙ versé 1 M€ dans le fonds d’investissement sur un engagement de 13 M€,

∙ reçu 8 M€ au titre de CORAC.

Dans ces circonstances exceptionnelles, nos actionnaires nous ont soutenus en renonçant à percevoir leurs dividendes en 2020 pour l’exercice 2019.

Comme prévu, nous avons livré 13 Rafale Export et poursuivi les prospections à l’Export, dont l’une s’est conclue, en janvier 2021, par le succès de la vente à la Grèce de 18 Rafale (6 avions neufs, et 12 appareils récemment mis en service dans l’Armée de l’Air et de l’Espace Française). À la suite de cette vente, la France a annoncé la commande de 12 Rafale supplémentaires pour remplacer ceux livrés à la Grèce.

Nous avons également réussi à livrer 34 Falcon malgré les restrictions de voyage, poursuivi le développement du Falcon 6X qui a réalisé son roll-out virtuel en décembre 2020 avec une entrée en service prévue fin 2022, et continué le développement du futur Falcon qui sera annoncé au 1er semestre 2021.

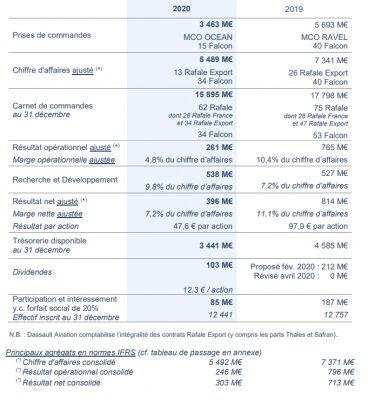

Les prises de commandes 2020 s’élèvent à 3 463 millions d’euros contre 5 693 millions d’euros en 2019. Elles comprennent, cette année, notamment le contrat de maintien en condition opérationnelle verticalisé des Atlantique 2 (OCEAN) pour la France et 15 Falcon dont le programme d’avions de surveillance et d’intervention maritime « Albatros » pour la marine française. En 2019, elles comprenaient principalement le contrat RAVEL et 40 Falcon.

Le chiffre d’affaires 2020 s’élève à 5 489 millions d’euros contre 7 341 millions d’euros en 2019. Cette diminution, conforme à notre prévision, s’explique principalement par la baisse du nombre de livraisons de Rafale Export (13 vs 26 en 2019) et de Falcon (34 Falcon vs 40 en 2019).

La marge opérationnelle ajustée s’établit à 4,8% (vs 10,4% en 2019). Elle a été affectée par : • les impacts financiers liés à la crise sanitaire (sous-activité, coût des mesures sanitaires, baisse d’activité des centres de maintenance Falcon, etc.). Les économies associées aux plans d’actions mis en place par le Groupe ont limité ces impacts,

∙ le haut niveau de recherche et développement autofinancés représentant 9,8% du chiffre d’affaires contre 7,2% en 2019. En effet, malgré la crise, nous avons tenu à maintenir nos développements en cours notamment le Falcon 6X et le futur Falcon,

• la moindre absorption des charges fixes liée à la baisse du chiffre d’affaires de 25%.

Le résultat net ajusté 2020, en baisse de 51%, s’établit à 396 millions d’euros, soit une marge nette de 7,2% du chiffre d’affaires, contre 11,1% en 2019. Cette diminution s’explique principalement par la baisse du résultat opérationnel et la moindre contribution de Thales au résultat net.

Cela conduit à la proposition de versement aux actionnaires d’un dividende de 103 millions d’euros (12,3 euros par action), et à une distribution aux salariés de 85 millions d’euros, y compris forfait social, au titre de la participation et de l’intéressement.

Par ailleurs, en 2020, nous avons poursuivi l’exécution de notre plan de transformation et notamment la digitalisation de l’entreprise. Cette digitalisation est fondamentale pour tous nos process, du design au soutien, et l’assurance de la maîtrise de nos données. De même, nous accentuons nos efforts sur le pilotage de la performance industrielle, et la modernisation de nos infrastructures.

2021 sera une année encore profondément marquée par la pandémie et ses conséquences sanitaires et économiques. Dans ce contexte, nos efforts et notre stratégie seront :

• Rafale Export : exécuter les contrats, poursuivre les prospections en cours,

• Falcon : augmenter les ventes,

• Falcon 6X : continuer le développement en vue de l’entrée en service fin 2022, • Développements militaires : poursuivre les programmes en cours (standard F4, Archange, Albatros, etc.),

• Préparation du futur : tenir le calendrier du futur Falcon,

• New Generation Fighter : obtenir le lancement des phases 1B et 2,

• Eurodrone : obtenir un contrat,

• Tranche 5 du Rafale France : préparer l’obtention du contrat de productibilité, • Soutien et disponibilité de nos avions : rester au meilleur niveau,

• Transition énergétique : obtenir des commandes CORAC,

• Make in India : poursuivre le développement des activités transférées chez DRAL. Nous prévoyons de livrer 25 Rafale et 25 Falcon. Le chiffre d’affaires sera en hausse. »

1. RÉSULTATS CONSOLIDÉS AJUSTÉS 2020

(Cf. tableaux de passage en annexe)

1.1 PRISES DE COMMANDES

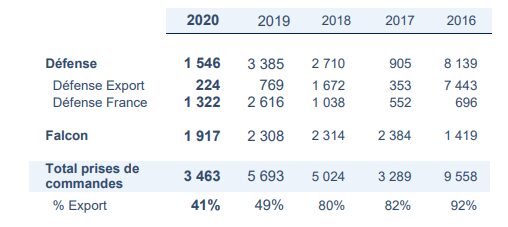

Les prises de commandes 2020 sont de 3 463 millions d’euros contre 5 693 millions d’euros en 2019. La part des prises de commandes à l’Export est de 41%.

Leur évolution est la suivante, en millions d’euros :

Les prises de commandes sont constituées intégralement de commandes fermes.

Programmes Défense

Les prises de commandes Défense 2020 s’élèvent à 1 546 millions d’euros contre 3 385 millions d’euros en 2019.

La part Défense Export s’élève à 224 millions d’euros en 2020 contre 769 millions d’euros en 2019, année qui avait enregistré une forte activité support militaire.

La part Défense France s’établit à 1 322 millions d’euros en 2020 contre 2 616 millions d’euros en 2019. Les prises de commandes comprennent notamment le contrat de l’Optimisation Continue de l’Entretien des Atlantiques 2 de l’Aéronautique Navale (« OCEAN ») de MCO verticalisé (hors moteurs) pour 10 ans, l’affermissement de tranches complémentaires du standard F4 et les premières phases d’études du NGWS (« Next Generation Weapon System »). En 2019, il avait été enregistré notamment la notification du contrat RAVEL pour le Maintien en Condition Opérationnelle du RAfale VErticalisé France pour 10 ans.

Programmes Falcon

En 2020, 15 commandes de Falcon ont été enregistrées, contre 40 en 2019. Les prises de commandes représentent 1 917 millions d’euros contre 2 308 millions d’euros en 2019. Elles comprennent notamment le contrat « AVSIMAR », pour la France, portant sur le développement et l’acquisition de 7 Falcon 2000 LXS « Albatros » pour la surveillance et l’intervention maritime et le soutien associé.

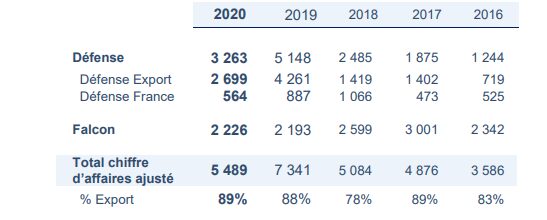

1.2 CHIFFRE D’AFFAIRES AJUSTÉ

Le chiffre d’affaires 2020 est de 5 489 millions d’euros contre 7 341 millions d’euros en 2019. La part du chiffre d’affaires à l’Export est de 89%.

L’évolution du chiffre d’affaires est la suivante, en millions d’euros :

Programmes Défense

13 Rafale Export ont été livrés en 2020 contre 26 Rafale Export en 2019 conformément à notre prévision. Pour mémoire, nous avions publié le 27 février 2020 une prévision de livraison de 13 Rafale. Après avoir suspendu cette prévision le 1er avril en raison de la crise sanitaire de la covid 19, nous avons confirmé, le 23 juillet 2020, notre prévision de livraison de 13 Rafale.

Le chiffre d’affaires Défense 2020 s’élève à 3 263 millions d’euros contre 5 148 millions d’euros en 2019.

La part Défense Export s’élève à 2 699 millions d’euros contre 4 261 millions d’euros en 2019. Cette baisse s’explique notamment par la diminution du nombre de Rafale livrés.

La part Défense France s’élève à 564 millions d’euros contre 887 millions d’euros en 2019. Le chiffre d’affaires Défense France 2020 ne comprend pas de livraison de Rafale, conformément à la Loi de Programmation Militaire, mais prend en compte notamment les prestations de MCO Rafale au titre du contrat RAVEL. Pour mémoire, 2019 avait enregistré la livraison des travaux de développement de la rénovation du système de combat pour l’ATL2 et des 2 premiers avions modernisés à la Marine Nationale.

Programmes Falcon

34 Falcon ont été livrés en 2020, pour une prévision de 30 livraisons, contre 40 en 2019. Pour mémoire, nous avions publié le 27 février 2020 une prévision de livraison de 40 Falcon. Après avoir suspendu cette prévision le 1er avril, en raison de la crise de la covid 19, nous avons publié le 23 juillet 2020 une nouvelle prévision de livraison de 30 Falcon.

Le chiffre d’affaires Falcon 2020 s’élève à 2 226 millions d’euros contre 2 193 millions d’euros en 2019. Le chiffre d’affaires est stable malgré la baisse du nombre de livraisons d’avions neufs compensée notamment par l’augmentation du nombre d’avions d’occasion livrés.

Le « book-to-bill ratio » (prises de commandes / chiffre d’affaires) est de 0,63 pour l’année 2020.

1.3 CARNET DE COMMANDES

Le carnet de commandes consolidé au 31 décembre 2020 est de 15 895 millions d’euros contre 17 798 millions d’euros au 31 décembre 2019. Il est composé :

∙ du carnet de commandes Défense Export qui s’élève à 8 249 millions d’euros contre 10 725 millions d’euros au 31 décembre 2019. Il est constitué principalement de 34 Rafale contre 47 Rafale au 31 décembre 2019,

∙ du carnet de commandes Défense France qui s’élève à 5 499 millions d’euros contre 4 740 millions d’euros au 31 décembre 2019. Il comprend en particulier 28 Rafale (comme au 31 décembre 2019), les contrats de MCO Rafale (RAVEL), ATL2 (OCEAN), le standard F4 du Rafale et les premières phases d’études du NGWS,

∙ du carnet de commandes Falcon (y compris les avions de mission Albatros et Archange) qui s’élève à 2 147 millions d’euros contre 2 333 millions d’euros au 31 décembre 2019. Il comprend notamment 34 Falcon contre 53 au 31 décembre 2019.

1.4 RÉSULTATS AJUSTÉS

Résultat opérationnel

Le résultat opérationnel ajusté 2020 est de 261 millions d’euros contre 765 millions d’euros en 2019.

La marge opérationnelle s’établit à 4,8% contre 10,4% en 2019. Elle est directement impactée par : • les impacts financiers liés à la crise sanitaire (sous-activité, coût des mesures sanitaires, baisse d’activité des centres de maintenance Falcon, etc.). Les économies associées aux plans d’actions mis en place par le Groupe ont limité ces impacts,

∙ le haut niveau de recherche et développement autofinancés représentant 9,8% du chiffres d’affaires contre 7,2% en 2019. En effet, malgré la crise, nous avons tenu à maintenir nos développements en cours notamment le Falcon 6X et le futur Falcon,

• la moindre absorption des charges fixes liée à la baisse du chiffre d’affaires de 25%. Le taux de couverture de change est de 1,18 $/€ en 2020 comme en 2019.

Résultat financier

Le résultat financier ajusté 2020 est de -34 millions d’euros contre -52 millions d’euros en 2019. En 2020, l’impact associé à la composante de financement comptabilisée au titre des contrats militaires long terme est moins important du fait des livraisons des Rafale Export. Le résultat financier 2020 est également favorablement impacté par les charges financières moins importantes suite au remboursement des emprunts fin 2019 et début 2020.

Résultat net

Le résultat net ajusté 2020 est de 396 millions d’euros contre 814 millions d’euros en 2019, en baisse de 51%. La contribution de Thales dans le résultat net du Groupe est de 231 millions d’euros contre 346 millions d’euros en 2019.

La marge nette ajustée s’établit ainsi à 7,2% en 2020 contre 11,1% en 2019. Cette baisse s’explique principalement par la baisse du résultat opérationnel et la moindre contribution de Thales au résultat net (4,2% du chiffre d’affaires en 2020 contre 4,7% en 2019).

Le résultat net par action 2020 s’établit à 47,6 euros contre 97,9 euros en 2019.

2. STRUCTURE FINANCIÈRE

2.1 TRÉSORERIE DISPONIBLE

Le Groupe utilise un indicateur propre appelé « trésorerie disponible » qui reflète le montant des liquidités totales dont dispose le Groupe, déduction faite des dettes financières ; il reprend les postes du bilan suivants : trésorerie et équivalents de trésorerie, actifs financiers courants (à leur valeur de marché) et les dettes financières, à l’exception des dettes de location comptabilisées suite à la mise en œuvre d’IFRS 16.

La trésorerie disponible du Groupe s’élève à 3 441 millions d’euros, en baisse de 1 144 millions d’euros par rapport au 31 décembre 2019. La baisse est principalement liée à l’augmentation du Besoin en Fonds de Roulement en raison de la diminution des avances et acomptes reçus au titre des contrats export suite aux livraisons et aux investissements importants réalisés sur la période (dont l’acquisition de terrains et bâtiments précédemment loués). Ces éléments sont partiellement compensés par la capacité d’autofinancement générée sur l’année. De plus, en 2020, aucun dividende n’a été versé aux actionnaires.

2.2 BILAN (EN DONNÉES IFRS)

Le total des capitaux propres s’établit à 4 560 millions d’euros au 31 décembre 2020 contre 4 446 millions d’euros au 31 décembre 2019.

Les emprunts et dettes financières s’établissent à 270 millions d’euros au 31 décembre 2020 contre 558 millions d’euros au 31 décembre 2019, 250 millions d’euros d’emprunts bancaires ayant été remboursés début 2020. Les emprunts et dettes financières comprennent essentiellement la participation des salariés placée en compte courant bloqué pour 123 millions d’euros et les dettes de location, comptabilisées suite à la mise en œuvre d’IFRS 16, pour 147 millions d’euros.

Les stocks et en-cours ont légèrement augmenté pour s’établir à 3 382 millions d’euros au 31 décembre 2020, contre 3 368 millions d’euros au 31 décembre 2019. La hausse des stocks et en-cours Défense France a été compensée par la baisse des stocks et en-cours Défense Export consécutive à la livraison des prestations réalisées dans le cadre de l’exécution des contrats Rafale Export et par la baisse des stocks de Falcon d’occasion.

Les avances et acomptes reçus sur commandes nets des avances et acomptes versés diminuent de 649 millions d’euros au 31 décembre 2020 en raison principalement de la reprise des acomptes suite à la livraison des Rafale Export au cours de la période.

La valeur de marché des instruments financiers dérivés s’établit à 81 millions d’euros au 31 décembre 2020 contre -71 millions d’euros au 31 décembre 2019. Cette hausse est essentiellement liée à la variation du cours du dollar US entre le 31 décembre 2020 et le 31 décembre 2019 (1,2271 $/€ contre 1,1234 $/€).

3. DIVIDENDES ET PARTICIPATION / INTÉRESSEMENT

Le Conseil d’administration a décidé de proposer à l’Assemblée Générale des actionnaires la distribution, en 2021, d’un dividende de 12,3 €/action correspondant à un montant de 103 millions d’euros, soit un payout de 26%.

Au titre de 2020, le Groupe versera 85 millions d’euros de participation et intéressement, y compris forfait social de 20%, alors même que l’application de la formule légale aurait conduit à un versement de 2 millions d’euros.

4. DIVISION DE LA VALEUR NOMINALE DE L’ACTION

Afin d’aligner la valeur de l’action sur les pairs du secteur, permettre une meilleure accessibilité aux particuliers, et favoriser la liquidité du titre, le Conseil d’administration a décidé de soumettre à l’approbation de l’Assemblée Générale du 11 mai 2021 la division, par 10, de la valeur nominale de l’action Dassault Aviation la ramenant, ainsi, de huit euros à quatre-vingt centimes d’euros. Cette division du nominal aurait lieu au 2nd semestre 2021.

ANNEXE

DÉFINITION DES INDICATEURS ALTERNATIFS DE PERFORMANCE

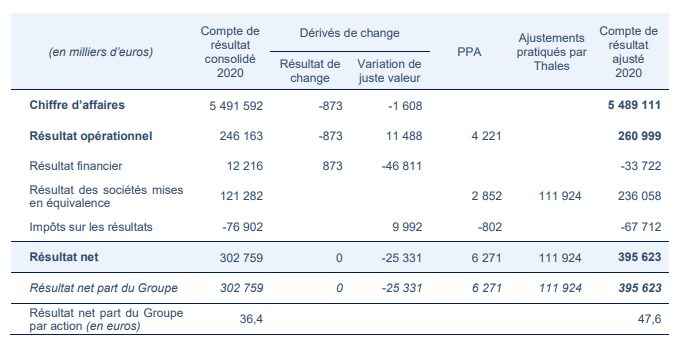

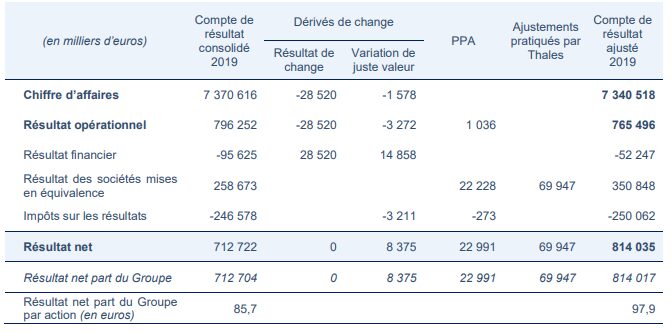

Pour refléter les performances économiques réelles du Groupe et permettre leur suivi et leur comparabilité, le Groupe présente un compte de résultat ajusté :

∙ du résultat de change associé à l’exercice des instruments de couverture non éligibles à la comptabilité de couverture au sens des normes IFRS. Ce résultat, présenté en résultat financier dans les comptes consolidés, est reclassé en chiffre d’affaires et donc en résultat opérationnel au sein du compte de résultat ajusté,

∙ de la valorisation des instruments dérivés de change non éligibles à la comptabilité de couverture, en neutralisant la variation de juste valeur de ces instruments (le Groupe considérant que le résultat de couverture ne doit impacter le résultat que lors de l’échéance des flux commerciaux), à l’exception des dérivés affectés à la couverture des positions bilancielles dont la variation de juste valeur est présentée en résultat opérationnel,

∙ de l’amortissement des actifs évalués dans le cadre de l’allocation du prix d’acquisition (regroupements d’entreprises), dit « PPA », Purchase Price Allocation,

∙ des ajustements pratiqués par Thales dans sa communication financière.

Le Groupe présente également l’indicateur « trésorerie disponible » qui reflète le montant des liquidités totales dont dispose le Groupe, déduction faite des dettes financières. Il reprend les postes du bilan suivants :

∙ trésorerie et équivalents de trésorerie,

∙ autres actifs financiers courants (essentiellement valeurs mobilières de placement disponibles à la vente à leur valeur de marché),

∙ dettes financières, à l’exception des dettes de location comptabilisées suite à l’application de la norme IFRS 16 traitant des contrats de location.

Il est rappelé que seuls les états financiers consolidés font l’objet d’un audit des Commissaires aux Comptes. Les données financières ajustées font l’objet de travaux de vérification au titre de la lecture d’ensemble des informations données dans le rapport annuel.

IMPACT DES AJUSTEMENTS

L’incidence en 2020 des ajustements sur les agrégats du compte de résultat est présentée ci-dessous :

L’incidence en 2019 des ajustements sur les agrégats du compte de résultat est présentée ci-dessous :

Source: Dassault Aviation

Be the first to comment on "RÉSULTATS DU GROUPE DASSAULT AVIATION"