- Croissance de 13,4 % (3,9 % sur une base organique) du chiffre d’affaires ajusté à 17 414 M€

- Résultat opérationnel courant ajusté en augmentation de 16,4 % à 2 432 M€, soit 14,0 % du chiffre d’affaires

- Augmentation de 31,6 % du cash flow libre à 974 M€

- Progression du résultat net ajusté (part du Groupe) de 18,8 % à 1 482 M€

- Nouvelle année de croissance organique et d’amélioration de la marge opérationnelle courante en 2016

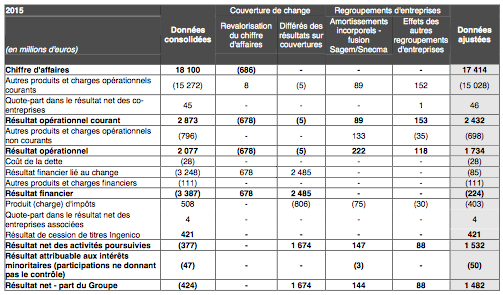

Toutes les données chiffrées de ce communiqué de presse sont exprimées en données [ajustées , sauf mention contraire. Les définitions des retraitements ainsi que la table de passage du compte de résultat consolidé au compte de résultat ajusté pour 2015 sont disponibles dans les Notes en page 14 et suivantes de ce communiqué.

CHIFFRES CLES 2015

- Le chiffre d’affaires ajusté de l’exercice 2015 s’établit à 17 414 M€, en hausse de 13,4 % (3,9 % sur une base organique).

- Le d’affaires), représentant une progression de 16,4 %. Le résultat opérationnel ajusté ressort à 1 734 M€ compte tenu des éléments non récurrents de (698) M€, dont des dépréciations liées au programme Silvercrest d’un montant de (654) M€ sans incidence sur la trésorerie (voir p. 5).

- Le résultat net ajusté (part du Groupe) est de 1 482 M€ (3,55 € par action), en hausse de 18,8 % comparé au résultat net ajusté (part du Groupe) de 2014 de 1 248 M€ (3,00 € par action). Le résultat net ajusté 2015 comprend une plus-value après impôts de 421 M€ (1,00 € par action) résultant de la cession de la participation résiduelle dans Ingenico Group.

- Le résultat net consolidé – non ajusté (part du Groupe) s’établit à (424) M€, soit (1,02) € par action. Il comprend une charge sans incidence sur la trésorerie de (2 485) M€ avant impact des impôts différés, découlant de la variation de la juste valeur du portefeuille d’instruments dérivés de change destinés à couvrir les flux de trésorerie futurs (voir Note 1 p.14).

- Safran a généré 974 M€ de cash flow libre (40 % du résultat opérationnel courant ajusté), représentant une hausse de 31,6 % par rapport à 2014.

- La dette nette s’élève à 748 M€ au 31 décembre 2015, en baisse de 755 M€ par rapport à 2014.

- tirées par les révisions de moteurs CFM56 récents et GE90, dans un contexte favorable pour les compagnies aériennes.

- Le paiement d’un dividende de 1,38 € par action (+15 % par rapport à l’année précédente) sera soumis à l’approbation des actionnaires lors de l’Assemblée générale du 19 mai 2016 (un acompte sur dividende de 0,60 € par action a déjà été versé en décembre 2015).

- Perspectives 2016 : Safran prévoit une hausse de son chiffre d’affaires ajusté comprise entre 2 et 4 %. Le résultat opérationnel courant ajusté devrait progresser d’environ 5 % et s’accompagner d’une nouvelle hausse du taux de marge. Le cash flow libre devrait représenter plus de 40 % du résultat opérationnel courant ajusté.

FAITS MARQUANTS

- Moteurs CFM56 & LEAP : En 2015, les commandes et intentions d’achat s’élèvent à 1 399 moteurs LEAP et 736 CFM56, ce qui porte le carnet de commandes total de CFM International (CFMI) à 13 252 moteurs (commandes fermes et intentions d’achat) à fin 2015. Un bon début d’année 2016 a permis d’annoncer en février que le nombre total de commandes LEAP avait dépassé la barre des 10 000 moteurs. En 2015, un nouveau record de production a été franchi avec la livraison de 1 612 moteurs CFM56 (contre 1 560 en 2014).

- La mise en œuvre du programme de développement de la famille de moteurs LEAP se poursuit comme prévu et en ligne avec le calendrier. Le LEAP-1A a obtenu la double certification de l’Agence européenne de la sécurité aérienne (EASA) et de l’Administration fédérale américaine de l’aviation civile (FAA) en novembre 2015. Le programme d’essais en vol de l’A320neo et de l’A321neo se déroule parfaitement, totalisant plus de 490 heures d’essais sur 200 vols depuis le 19 mai 2015. La certification du moteur LEAP-1B est en bonne voie. Le premier vol du 737 MAX, qui a eu lieu le 29 janvier 2016 avec succès, marque le début d’un programme d’essais en vol d’un an pour sa certification. Le processus de certification du moteur LEAP-1C se poursuit comme prévu. COMAC a réalisé le roll-out du C919 le 2 novembre 2015 et le premier vol de l’appareil devrait avoir lieu courant 2016. Afin de répondre à la hausse des cadences de production demandée par les avionneurs, notamment Boeing pour le 737 MAX, et de favoriser un fonctionnement plus efficace de la chaîne logistique globale pour le moteur LEAP, Safran a annoncé la construction d’un troisième site de production de pièces en composite à Querétaro, au Mexique, en partenariat avec Albany. La production des aubes de soufflantes en matériau composite tissé 3D de cette nouvelle implantation démarrera fin 2017.

- Exportations de Rafale : L’Égypte et le Qatar ont chacun décidé d’acquérir 24 appareils. Safran fournit des systèmes et des équipements clés de l’appareil, notamment les moteurs M88, les calculateurs numériques (FADEC), les systèmes d’atterrissage et de freinage, les câblages, le système de navigation inertielle et les gyroscopes des commandes de vol électriques. Safran fournira également le système AASM (Armement Air-Sol-Modulaire) « Hammer » qui équipe l’avion de combat commandé par l’Égypte et le Qatar.

- Poursuite du développement des turbines d’hélicoptère selon le calendrier prévu : Le moteur Arrius 2R qui équipe le Bell Jet Ranger 505 X a été certifié par l’EASA fin 2015. Cette certification ouvre la voie aux premières livraisons commerciales en 2016. L’Arrano 1A, qui motorise en simple source l’hélicoptère H160 d’Airbus Helicopters, a effectué avec succès son premier vol en janvier 2016, en phase avec le calendrier.

- Moteur Silvercrest : Des développements complémentaires pour atteindre les spécifications visées et un calendrier ajusté ont été décidés avec Dassault Aviation. Le calendrier ajusté prévoit une certification du moteur décalée de 18 mois par rapport au calendrier antérieur, conformément aux indications données en octobre2015. Sur la base des nouvelles hypothèses, une charge de (654) M€ non récurrente et sans incidence sur la trésorerie a été comptabilisée au titre des dépréciations des actifs corporels et incorporels du programme.

- Défense : Le Patroller, système de drones tactiques de longue endurance de Safran, a été choisi par la Direction générale de l’armement (DGA). Safran fournira 14 systèmes Patroller, avec des livraisons prévues à partir de 2018, ainsi que les activités de support liées.

- La division Sécurité maintient son leadership dans les activités d’identification civile grâce à sa capacité unique à fournir des solutions clés en mains à grande échelle, comme en Albanie ou au Chili. En 2015, Morpho a déployé des solutions d’identification civile pour sécuriser et faciliter les élections en Côte d’Ivoire, au Tchad et en Égypte. En outre, Morpho a livré plus de 900 systèmes de détection de traces d’explosifs Itemizer 4DX à plusieurs aéroports européens, leur permettant de se conformer aux exigences de la nouvelle législation européenne sur le renforcement du contrôle des passagers.

- Paris, le 25 février 2016 – Le Conseil d’administration de Safran (Euronext Paris : SAF), présidé par Ross McInnes, s’est réuni à Paris le 24 février 2016 pour statuer sur les comptes de l’exercice 2015.

COMMENTAIRE DU DIRECTEUR GENERAL

Philippe Petitcolin a déclaré :

« Safran a atteint tous ses objectifs en 2015. L’activité commerciale a été soutenue, le chiffre d’affaires et le résultat opérationnel courant ont augmenté, la R&D autofinancée a commencé à diminuer et le cash flow libre a progressé, conformément aux perspectives révisées de juillet dernier. Les cadences de production ont franchi des niveaux jamais atteints dans de nombreux domaines, et la marge de rentabilité du Groupe s’élève à 14 % du chiffre d’affaires.

La transition managériale a été maitrisée grâce à une préparation minutieuse.

Nous avons remporté d’importants succès dans l’ensemble des activités. CFM a atteint un nouveau record avec 1 612 livraisons de moteurs CFM56. La production d’équipements aéronautiques, notamment de câblages, trains d’atterrissage et boîtiers d’accessoires, s’est accélérée afin de suivre l’augmentation de cadence de l’A350. Dans la Défense, le Patroller a été choisi pour fournir à l’armée française son système de drones tactiques ainsi que les services associés. Dans nos activités de Sécurité, nous affichons une forte croissance des ventes et avons gagné de nouveaux contrats à long terme.

Après des mois de préparation, nous allons démarrer la montée en cadence de la production du LEAP et commencer la transition. Nous franchissons les étapes dans le respect absolu du calendrier défini il y a plusieurs années. Nous sommes très confiants dans nos capacités

à réussir ce lancement et à satisfaire les engagements pris envers nos clients.

Ces résultats ont été également le fruit d’un très fort engagement de l’ensemble des personnels.

L’année 2015 confirme la solidité de Safran. Nos perspectives pour 2016 font apparaître de nouvelles améliorations dans tous les domaines. Ces fondamentaux positionnent Safran sur la voie de davantage de succès sur le long terme. »

RESULTATS 2015

Safran affiche en 2015 une forte progression de sa performance, tant sur le plan commercial qu’opérationnel.

Carnet de commandes record. Les commandes enregistrées en 2015 s’élèvent à 18 Mds€, preuve de la forte dynamique du marché. Le carnet de commandes atteint 68 Mds€, comparé à 64 Mds€ l’année précédente. Il s’entend, pour les moteurs CFM56, hors activité future liée aux pièces de rechange et aux services (lorsqu’ils sont fournis sur la base de contrats de pièces et main-d’œuvre), une activité génératrice d’un chiffre d’affaires et d’une marge très significatifs pour les prochaines décennies.

Forte croissance du chiffre d’affaires. En 2015, le chiffre d’affaires de Safran s’établit à 17 414 M€, comparé à 15 355 M€ en 2014, en hausse de 13,4 % sur un an. Cette croissance de 2 059 M€, qui intègre des effets de change positifs de 1 399 M€, traduit une progression dans les activités d’Aéronautique (propulsion et équipements), de Sécurité et de Défense.

Sur une base organique (hors impact des acquisitions, cessions et effets de change), le chiffre d’affaires du Groupe augmente de 598 M€, soit une hausse de 3,9 %. La croissance organique a été calculée à taux de change constants et avant prise en compte des effets de variation de périmètre. Les calculs suivants ont donc été appliqués :

| Croissance publiée | 13,4 % | |

| Impact des acquisitions, (62) M€ activités nouvelles consolidées et cessions | (0,4) % | |

| Effet de change (1 399) M€ | (9,1) % | |

| Croissance organique | 3,9 % |

L’effet de change favorable de 1 399 M€ traduit un effet de conversion positif du chiffre d’affaires en devises étrangères, notamment la partie de l’activité réalisée en USD naturellement couverte par des coûts en USD. Le taux de change spot USD/EUR moyen est de 1,11 USD pour 1 € en 2015, comparé à 1,33 USD pour 1 € sur la même période il y a un an. Le taux couvert du Groupe s’est amélioré à 1,25 USD pour 1 € en 2015, contre 1,26 USD pour 1 € en 2014.

L’effet de change favorable de 1 399 M€ traduit un effet de conversion positif du chiffre d’affaires en devises étrangères, notamment la partie de l’activité réalisée en USD naturellement couverte par des coûts en USD. Le taux de change spot USD/EUR moyen est de 1,11 USD pour 1 € en 2015, comparé à 1,33 USD pour 1 € sur la même période il y a un an. Le taux couvert du Groupe s’est amélioré à 1,25 USD pour 1 € en 2015, contre 1,26 USD pour 1 € en 2014.

La marge opérationnelle courante progresse de 0,4 point et ressort à 14,0 % du chiffre d’affaires. Safran affiche un résultat opérationnel courant de 2 432 M€, en hausse de 16,4 % par rapport aux 2 089 M€ de résultat (13,6 % du chiffre d’affaires) en 2014. Hors effet de change positif (64 M€), la croissance organique du résultat ressort à 283 M€, en hausse de 13,5 % par rapport à 2014. L’impact des acquisitions, des cessions et des effets de variation du périmètre de consolidation n’est pas significatif.

Cette croissance résulte principalement des activités de services en Aéronautique et de la performance des activités de trains d’atterrissage et de roues et freins. Le résultat opérationnel courant des activités de Sécurité progresse légèrement, tandis que celui de la Défense est en recul par rapport à 2014.

Les éléments non récurrents représentent (698) M€ en 2015. Ils comprennent des charges totalisant (654) M€ au titre du programme Silvercrest, dont l’intégralité des actifs incorporels ainsi que d’autres actifs spécifiques ont été dépréciés.

| En millions d’euros | 2014 | 2015 |

| Résultat opérationnel courant ajusté % du chiffre d’affaires | 2 089 13,6 % | 2 432 14,0 % |

| Total des éléments non récurrents Plus-value (moins-value) de cession Reprise (charge) de dépréciation sur actifs incorporels Autres éléments non opérationnels inhabituels et significatifs | (107) – (45) (62) | (698) – (641) (57) |

| Résultat opérationnel ajusté % du chiffre d’affaires | 1 982 12,9 % | 1 734 10,0 % |

Le résultat net ajusté (part du Groupe) de 1 482 M€ (3,55 € par action) comprend une plus-value après impôts de 421 M€ résultant de la cession de titres Ingenico Group. Il y a un an, le résultat net s’élevait à 1 248 M€ (3,00 € par action).

Outre la croissance du résultat opérationnel courant ajusté, cette progression comprend : Des frais financiers nets de (224) M€, dont (28) M€ de coût de la dette.

Une charge d’impôts de (403) M€ (taux d’imposition apparent de 26,7 %).

La table de passage du compte de résultat consolidé au compte de résultat ajusté de l’exercice 2015 est présentée et commentée dans les Notes à la page 14.

TRESORERIE ET STRUCTURE BILANTIELLE

Les opérations ont généré 974 M€ de cash flow libre (40 % du résultat opérationnel courant), représentant une hausse de 234 M€ par rapport à 2014. La dette nette s’élève à 748 M€ au 31 décembre 2015, en baisse de 755 M€ par rapport à l’année précédente. La génération de cash flow libre de 974 M€ résulte d’un flux de trésorerie opérationnel de 2 813 M€, déduction faite d’un accroissement de 60 M€ du besoin en fonds de roulement – hausse modérée car les besoins additionnels en fonds de roulement pour soutenir la croissance des cadences de production ont été partiellement compensés par l’encaissement d’acomptes – et de la hausse des investissements corporels pour préparer la transition vers de nouveaux programmes.

Les paiements de dividendes pour 2015 s’élèvent à 540 M€ et comprennent notamment la distribution du solde de dividende au titre de l’exercice 2014 (0,64 € par action) ainsi que l’acompte sur dividende pour 2015 (0,60 € par action). La cession des 5,5 millions de titres Ingenico Group a rapporté un produit de 606 M€ sur la période. À l’issue de cette cession, Safran n’est plus actionnaire d’Ingenico Group.

Safran disposait au 31 décembre 2015 d’un montant de trésorerie et équivalents de trésorerie de 1,8 Md€ ainsi que de facilités de crédit confirmées et non tirées de 2,5 Mds€.

RECHERCHE ET DEVELOPPEMENT

Les dépenses totales de R&D (y compris celles financées par les clients) s’élèvent à 2,1 Mds€ en 2015.

L’effort de R&D autofinancée (avant le Crédit d’Impôt Recherche – CIR) s’établit à 1 356 M€, soit 7,8 % du chiffre d’affaires, ce qui représente une baisse de 108 M€ par rapport à 2014. Comme prévu, la R&D capitalisée a diminué de 149M€ pour s’établir à 495M€, principalement en raison de la baisse des dépenses sur les programmes LEAP et A350. Après CIR et capitalisation nette d’amortissement, l’impact de la R&D sur le résultat opérationnel courant ajusté atteint 791 M€, en hausse de 44 M€ par rapport à l’année précédente.

INVESTISSEMENTS CORPORELS

Les investissements corporels, y compris les extensions de sites, les nouvelles capacités de production et les outillages, s’élèvent à 758 M€ en 2015, en hausse de 84 M€ par rapport à 2014. Cette augmentation s’explique principalement par la préparation de l’entrée en service et de la montée en cadence de nouveaux programmes.

MOTEUR SILVERCREST

Comme annoncé en octobre 2015, le programme Silvercrest a été revu en lien avec les développements des programmes avions Falcon 5X de Dassault Aviation et Citation Longitude de Cessna.

Des développements complémentaires pour atteindre les spécifications visées ainsi qu’un calendrier ajusté ont été décidés avec Dassault Aviation. Le calendrier prévoit une certification du moteur début 2018, soit un décalage de 18 mois par rapport au calendrier antérieur, conformément aux indications données en octobre 2015.

En novembre 2015, Cessna a annoncé une modification de sa gamme de jets d’affaires, et notamment une redéfinition du Longitude, d’où un choix de motorisation différent pour s’adapter à un modèle plus compact.

Sur la base des nouvelles hypothèses, comprenant notamment de nouvelles dépenses de développement, une baisse des volumes et une mise en service plus tardive, Safran a décidé de déprécier l’intégralité des actifs incorporels du programme Silvercrest ainsi que d’autres actifs spécifiques engagés dans le cadre de ce programme, ce qui représente une charge non récurrente et sans incidence sur la trésorerie de (654) M€.

Par ailleurs, les éventuelles pénalités contractuelles pendant la phase de développement sont plafonnées et ont été entièrement provisionnées.

Le Groupe est très confiant d’avoir identifié les solutions techniques permettant d’obtenir les spécifications souhaitées. Une fois mises en œuvre, ces solutions permettront de livrer aux clients un moteur conforme à leurs attentes et qui sera le plus compétitif de sa catégorie sur son segment de marché.

Safran confirme que l’effet de ces développements sur les performances financières du Groupe devrait être limité et étalé sur les prochaines années.

CESSION DE PARTICIPATION DANS INGENICO GROUP

Courant 2015, Safran a cédé l’intégralité de la participation qui lui restait dans Ingenico Group, soit 5,5 millions d’actions représentant 9,1 % du capital social. Ces actions étaient détenues par Safran depuis l’apport à Ingenico Group de ses actifs Sagem Monetel en 2008. La cession au bénéfice de Bpifrance, annoncée le 19 mai 2015, a eu lieu dans le cadre d’une transaction hors marché, suivie de la cession de la participation résiduelle par une institution financière pour le compte de Safran, conclue le 29 juillet 2015. Safran a encaissé un produit total de 606 M€ et a comptabilisé une plus-value après impôts de 421 M€.

STRUCTURE DU CAPITAL

L’État français a cédé 2,6 % du capital de Safran à des investisseurs institutionnels au terme d’un placement réalisé le 1 décembre 2015. Au 31 décembre 2015, la participation de l’État français s’élevait à 15,4 % du capital de Safran, comparé à 22,0 % à fin 2014. Le titre Safran bénéficie ainsi d’un flottant plus important (70,9% des actions en circulation au 31 décembre 2015) et d’une meilleure liquidité.

Conformément à la législation en vigueur, 1,2 million d’actions supplémentaires détenues par l’État français pourront être ultérieurement proposées aux salariés et anciens salariés du Groupe.

PROPOSITION DE DIVIDENDE

Lors de l’Assemblée générale du 19mai2016, un dividende de 1,38€ par action (en augmentation de 15 % par rapport à l’exercice 2014) sera soumis à l’approbation des actionnaires. Conformément à la pratique du Groupe, les dividendes distribués représentent environ 40 % du résultat net ajusté. Un acompte sur dividende (0,60 € par action) ayant été versé en décembre 2015, le solde à payer s’élèverait donc à 0,78 € par action (environ 326 M€). Ce solde serait versé à partir du 25 mai 2016 (avec une date de détachement du coupon le 23 mai 2016).

SALARIES

Safran a recruté plus de 7 700 personnes en 2015 (dont plus de 4 020 en France). Les effectifs du Groupe s’élèvent à 70 087 collaborateurs à fin 2015, soit une augmentation nette de plus de 1 001 personnes durant l’année, dont plus de 810 en France. Safran continuera à recruter en 2016, à un rythme toutefois moins soutenu qu’en 2015, pour assurer le renouvellement des générations et stabiliser les effectifs du Groupe dans les années à venir.

En 2015, la charge totale pour le Groupe des accords de participation et d’intéressement, y compris le forfait social, s’élève à 432 M€, soit un niveau stable par rapport à l’année passée.

CONSEIL D’ADMINISTRATION

Par arrêté ministériel daté du 8 février 2016, Lucie Muniesa est nommée représentant de l’État français au Conseil d’administration de Safran. Elle remplace Astrid Milsan. Pour plus d’informations, consulter le site Internet de Safran.

AIRBUS SAFRAN LAUNCHERS

La phase initiale d’intégration des activités de lanceurs spatiaux de Safran et d’Airbus Group s’est achevée début 2015.

Safran et Airbus Group ont progressé sur les conditions de mise en œuvre de la seconde phase. Les instances de représentation des salariés concernés ont été consultées. La finalisation des formalités et des approbations techniques et administratives devrait avoir lieu dans les prochains mois.

Safran et Airbus Group communiqueront selon les besoins.

ÉMISSION D‘OBLIGATIONS A OPTION DE CONVERSION A ECHEANCE 2020

Safran a lancé le 5janvier2016 une émission d’obligations zéro coupon à option de conversion et/ou d’échange en actions nouvelles et/ou existantes (« OCEANE ») d’un montant total de 650 M€. L’émission a été finalisée avec succès le 8 janvier 2016.

Les obligations ont été émises à un prix égal à 104 % du nominal, ce qui correspond à un taux de rendement négatif de -0,79 % et le cours de conversion de 89,32€ reflète une prime de d’émission de 45 % par rapport au cours de référence de l’action, traduisant l’appétit des investisseurs pour la qualité de la signature du Groupe.

Dans la mesure où l’émission porte sur 7 277 205 obligations, chacune d’entre elles étant potentiellement convertible en une action Safran, la dilution maximale serait de 1,7 % si le remboursement était effectué uniquement par l’émission de nouvelles actions.

PERSPECTIVES 2016

Les perspectives 2016 de Safran concernent le Groupe dans sa structure au 31décembre2015 et ne tiennent pas compte de l’effet en 2016 de la finalisation du regroupement de ses activités de lanceurs avec celles d’Airbus Group dans la joint-venture commune Airbus Safran Launchers (ASL). Les perspectives seront révisées selon les besoins à l’issue de la finalisation de la seconde phase de l’opération. Safran s’attend à ce que l’apport de ses activités de lanceurs à ASL ait un effet positif sur la marge opérationnelle courante ajustée.

Safran prévoit sur l’ensemble de l’exercice :

- Une hausse du chiffre d’affaires ajusté comprise entre 2 et 4 % par rapport à 2015, au

taux de change moyen estimé de 1,11 USD pour 1 €.

- Une augmentation d’environ 5% du résultat opérationnel courant ajusté, accompagnée

d’une nouvelle hausse du taux de marge par rapport à 2015 (au cours couvert de

1,24 USD pour 1 €). La politique de couverture isole en grande partie le résultat opérationnel courant ajusté des fluctuations actuelles du cours EUR/USD, sauf pour la partie des activités localisée aux États-Unis exposée à l’effet de conversion en euro de leur résultat réalisé en USD.

- Un cash flow libre représentant plus de 40 % du résultat opérationnel courant ajusté, un élément d’incertitude demeurant le rythme de paiement de plusieurs États clients.

Ces perspectives 2016 sont basées sur les hypothèses suivantes :

- Augmentation soutenue des livraisons de première monte en Aéronautique

- Croissance des activités de services pour les moteurs civils entre 7 et 9 %

- Coût du lancement de la production en série des moteurs LEAP

- Réduction du niveau de R&D autofinancée de l’ordre de 100 à 150 M€, avec une baisse

plus marquée des montants capitalisés liée à une diminution des dépenses sur le LEAP, l’A350 et les turbines d’hélicoptères à l’approche de la certification et de l’entrée en service. En raison de la baisse des dépenses capitalisées et de la hausse des amortissements, la R&D comptabilisée en charges devrait augmenter d’environ 100 M€.

- Niveau soutenu d’investissements corporels, y compris les extensions de sites, les nouvelles capacités de production et les outillages, de l’ordre de 850 M€, comme requis par la transition de la production et la montée en cadence

- Croissance rentable des activités de Sécurité

- Poursuite de l’amélioration de la productivité

COUVERTURES DE CHANGE

Safran prévoit que son exposition nette annuelle en USD pour la période 2016-2019 se situera entre 7,4 Mds USD et 8,0 Mds USD, en phase avec la croissance des activités dont les ventes sont réalisées en USD. Le Groupe a tiré parti de l’appréciation du dollar américain pour couvrir l’augmentation de son exposition à des cours favorables.

2016 : L’exposition est intégralement couverte au cours amélioré de 1,24 USD (auparavant 1,25 USD).

2017 : L’exposition est intégralement couverte au cours amélioré de 1,22 USD (auparavant 1,25 USD).

2018 : Accroissement de la couverture à 4,3 Mds USD utilisant principalement des ventes à terme et un portefeuille d’options à barrières désactivantes à court terme. La couverture devrait atteindre un montant total de 8,0 Mds USD grâce aux accumulateurs et au portefeuille d’options, tant que le cours de change euro/dollar reste inférieur à 1,25 jusqu’à fin 2016. Le cours couvert cible se situe entre 1,17 et 1,20 USD (auparavant en dessous de 1,20 USD). Les barrières désactivantes des options sont placées à différents niveaux entre 1,20 et 1,45 USD avec des maturités allant jusqu’à 2 ans.

2019 : Couverture initiée à 2,3 Mds USD utilisant principalement des ventes à terme et un portefeuille d’options à barrières désactivantes à court terme. La couverture devrait atteindre un montant total de 8,0 Mds USD grâce aux accumulateurs et au portefeuille d’options, tant que le cours de change euro/dollar reste inférieur à 1,25 jusqu’à fin 2017. Le cours couvert cible se situe entre 1,15 et 1,20 USD. Les barrières désactivantes des options sont placées à différents niveaux entre 1,19 et 1,45 USD avec des maturités allant jusqu’à 1 an.

En raison de l’utilisation de stratégies optionnelles à barrières désactivantes en 2018 et 2019, la couverture pour ces exercices sera acquise progressivement entre 2016 et 2017 en fonction des conditions sur le marché des changes. Si tout ou partie des options devaient être désactivées, les stratégies optionnelles seraient adaptées aux nouvelles conditions de marché.

Les cours couverts sont maintenant les suivants :

- 2016 : cours couvert cible de 1,24 USD pour 1 € (auparavant 1,25 USD)

- 2017 : cours couvert cible de 1,22 USD pour 1 € (auparavant 1,25 USD)

- 2018 : cours couvert cible entre 1,17 et 1,20 USD pour 1 € (auparavant en dessous de

1,20 USD)

- 2019 : nouveau cours couvert cible entre 1,15 et 1,20 USD pour 1 €.

COMMENTAIRES SUR L‘ACTIVITE

Propulsion aéronautique et spatiale

La dynamique commerciale de l’activité moteurs civils a été soutenue par les perspectives de croissance dans le secteur du transport aérien qui ont continué d’inciter les compagnies aériennes à investir. En 2015, les commandes et intentions d’achat de LEAP ont totalisé 1 399 moteurs. En février 2016, le moteur LEAP dépasse les 10 000 commandes et intentions d’achat (hors options). La demande de moteurs CFM56 reste forte : les commandes s’élèvent à 736 moteurs en 2015 et le carnet de commandes totalise 3 391 moteurs à fin 2015.

Les activités de Propulsion aéronautique et spatiale enregistrent un chiffre d’affaires de 9 319 M€, en hausse de 14,3 % par rapport aux 8 153 M€ enregistrés l’année précédente. Sur une base organique, le chiffre d’affaires augmente de 6,0 %.

Cette progression a été réalisée principalement grâce aux services (+22,2%), qui représentent 53,5 % du chiffre d’affaires total. Les activités de services pour moteurs civils ont augmenté de 18,9 % (en USD) par rapport à 2014, tirées par les révisions des moteurs CFM56 récents et des GE90, dans un environnement favorable pour les compagnies aériennes. Les turbines d’hélicoptères et les moteurs militaires ont également contribué à la croissance globale des services.

Le chiffre d’affaires de la première monte est en hausse de 6,4 %. Celui correspondant aux moteurs civils a légèrement augmenté, la production des moteurs CFM56 ayant atteint un niveau record (1 612 livraisons, soit 52 unités de plus qu’en 2014). Les ventes de moteurs militaires sont en recul, principalement en raison de la réorientation vers les clients d’exportation de la production de Rafale initialement destinée à l’armée française. Une baisse de la demande a affecté les livraisons de turbines d’hélicoptères, qui affichent un repli de 25 %. Le chiffre d’affaires a été moins touché en raison du change, du mix et des prix.

Le résultat opérationnel courant s’établit à 1 833 M€ en 2015 (19,7 % du chiffre d’affaires), en hausse de 12,2 % par rapport aux 1 633 M€ enregistrés en 2014 (20,0 % du chiffre d’affaires). Cette progression résulte d’une forte croissance des services, ainsi que d’une hausse des livraisons de moteurs CFM56. Le montant de la R&D comptabilisé en charges a augmenté par rapport à 2014, principalement en raison du programme Silvercrest dont les dépenses ont cessé d’être capitalisées au deuxième trimestre 2014. L’appréciation du dollar et l’amélioration du taux de couverture ont eu un impact positif sur la rentabilité.

Équipements aéronautiques

Les activités d’Équipements aéronautiques réalisent un chiffre d’affaires de 4 943 M€, en hausse de 11,2 % (en légère baisse de 0,9 % sur une base organique) par rapport aux 4 446 M€ enregistrés en 2014. Le chiffre d’affaires généré par les services augmente de 15,6 % – y compris l’effet de l’appréciation du dollar américain – et représente 29,9 % des ventes.

Les livraisons de câblages et de trains d’atterrissage à Airbus pour l’A350 ont progressé, en phase avec la cadence de production du programme. Celles destinées au programme Boeing 787, qui avaient porté la forte croissance de la première monte en 2014, ont enregistré une progression modeste cette année. Le repli des livraisons d’inverseurs de poussée pour l’A330 reflète le ralentissement annoncé des cadences d’assemblage de l’appareil. En 2015, 104 nacelles ont été livrées pour l’A380, contre 112 en 2014.

La croissance des activités de services a principalement été tirée par les freins carbone et les trains d’atterrissage . Safran est le leader mondial des freins carbone pour les avions commerciaux de plus de 100 places, avec plus de 7 500 appareils équipés dans le monde.

Le résultat opérationnel courant s’établit à 466 M€ (9,4 % du chiffre d’affaires), en hausse de 9,4 %, soit +1,2% sur une base organique, par rapport à 2014 (426 M€, soit 9,6 % du chiffre d’affaires). La bonne performance des services pour les trains d’atterrissage et les freins carbone, grâce à une base installée croissante et à l’augmentation continue du trafic aérien, a continué de contribuer à la progression du résultat. Dans les nacelles, la baisse globale des volumes de première monte (les livraisons plus importantes destinées à l’A320 et aux avions d’affaires régionaux n’ont pas entièrement compensé la baisse de celles pour l’A380 et l’A330) et le léger repli des services ont neutralisé un effet prix positif. Dans les systèmes électriques, une pression sur les prix pèse temporairement sur les marges. Des mesures fortes de réduction de coûts et d’amélioration de la productivité sont en place pour limiter ces impacts et améliorer la marge.

Défense

Le chiffre d’affaires des activités de Défense s’établit à 1 266 M€ en 2015, en hausse de 3,7 % (en baisse de 1,6 % sur une base organique) comparé à 1 221 M€ il y a un an. Comme prévu, le chiffre d’affaires est resté globalement stable dans toutes les activités. Dans l’optronique, la fin des livraisons d’équipements FELIN à l’armée française a été compensée par la forte augmentation des ventes de viseurs pour les véhicules de combat et les applications marines. La légère baisse des ventes dans les activités d’avionique s’explique par une diminution des volumes de centrales de navigation inertielle et des systèmes de commandes de vol. Ce repli est partiellement compensé par la contribution croissante des services et par le chiffre d’affaires des systèmes d’information embarqués. Un fort niveau de commandes a été enregistré en 2015, ce qui laisse présager un effet positif sur le chiffre d’affaires à venir.

Le résultat opérationnel courant s’établit à 64 M€ en 2015 (5,1 % du chiffre d’affaires), en repli de (9,9) %, par rapport aux 71 M€ réalisés en 2014 (5,8 % du chiffre d’affaires). Ce repli s’explique principalement par la fin des livraisons d’équipements FELIN, qui n’a pas encore été totalement compensée par les nouveaux contrats, et par un mix produit défavorable (notamment pour les jumelles infrarouge). En outre, les investissements visant à améliorer la performance industrielle et l’effort soutenu de R&D pour préserver une différenciation technologique ont temporairement mis les marges sous pression, mais favoriseront une amélioration de la rentabilité à venir.

Sécurité

Les activités de Sécurité réalisent un chiffre d’affaires de 1 878 M€ en 2015, en hausse de 22,7 % par rapport aux 1 530 M€ à la même période en 2014. Sur une base organique, le chiffre d’affaires enregistre une forte progression de 11,0 %.

Toutes les activités enregistrent une croissance organique de leur chiffre d’affaires. La division Identification progresse fortement, notamment les Solutions gouvernementales en Amérique du Sud, en Europe ainsi qu’en Afrique et Moyen-Orient. Le chiffre d’affaires est également en hausse aux États-Unis (contrats d’enrôlement de l’État fédéral et des États, permis de conduire). Les ventes de cartes à puce ont augmenté grâce à une hausse des volumes sur le marché bancaire et à un mix favorable dans le secteur des télécommunications. Le chiffre d’affaires des activités de détection est en progression par rapport à l’année passée, grâce à la forte augmentation des livraisons de tomographes CTX et au succès du nouveau système de détection de traces d’explosifs Itemiser 4DX.

Le résultat opérationnel courant progresse de 12,7 % à 151 M€ (8,0 % du chiffre d’affaires), par rapport aux 134 M€ réalisés en 2014 (8,8 % du chiffre d’affaires). Cette augmentation résulte de la plus forte contribution des contrats d’identité gouvernementaux, notamment en Europe, en Amérique ainsi que dans la zone Afrique-Moyen-Orient. Les investissements dédiés à de nouvelles offres commerciales pour de nouveaux marchés, notamment dans le domaine de l’identité numérique, ont été partiellement compensés par l’impact positif des mesures de réduction des coûts, notamment sur le segment des cartes à puce.

Holding et autres

Le secteur « Holding et autres » comprend les coûts de pilotage de de développement ainsi que les services transversaux fournis à l’ensemble du Groupe, y compris les affaires financières et juridiques, la politique fiscale et de change, la communication et les ressources humaines. En outre, la holding facture aux filiales les services partagés, notamment les centres de services administratifs (paie, recrutement, informatique, comptabilité), un organisme de formation centralisé et le centre R&T du Groupe.

La forte baisse (93 M€) de l’impact du secteur « Holding et autres » sur le résultat opérationnel courant du Groupe traduit des réductions de couts, ainsi qu’une hausse du niveau de services partagés fournis et facturés aux filiales, contribuant à l’évolution de leurs marges.

Calendrier

Journée Investisseurs, Londres Chiffre d’affaires T1 2016 Assemblée générale annuelle Résultats S1 2016

14 mars 2016 26 avril 2016 19 mai 2016 29 juillet 2016

*****

contact@safrancmd16.com

Safran organise aujourd’hui à 08h30, heure de Paris, une conférence téléphonique pour les analystes financiers et les investisseurs. Pour participer, composer le 01 70 77 09 42 depuis la France, le +44 207 107 1613 depuis le Royaume-Uni, ou le +1 855 402 7763.

Le webcast sera accessible via le site Internet de Safran, sur inscription, à l’adresse suivante :

https://event.onlineseminarsolutions.com/r.htm?e=1126491&s=1&k=D0508F6C71286CF79DD6729E9BB08482

Une ré-écoute sera disponible via ce même lien jusqu’au 24 mai 2016.

Les participants pourront accéder au webcast 15 minutes avant le début de la conférence.

Le communiqué de presse, la présentation et les états financiers consolidés sont disponibles sur le site Internet à l’adresse www.safran-group.com.

*****

CHIFFRES CLÉS

| Compte de résultat ajusté (en millions d’euros) | 2014 | 2015 | % variation |

| Chiffre d’affaires Autres produits et charges opérationnels courants Quote-part dans le résultat net des co-entreprises Résultat opérationnel courant % du chiffre d’affaires Autres produits et charges opérationnels non courants Résultat opérationnel % du chiffre d’affaires Résultat financier Résultat net – part du Groupe Résultat par action (en €) | 15 355 (13 311) 45 2 089 13,6 % (107) 1 982 12,9 % (165) (522) 18 – (65) 1 248 3,00* | 17 414 (15 028) 46 2 432 14,0 % (698) 1 734 10,0 % (224) (403) 4 421 | 13,4 % 16,4 % +0,4 pt (12,5) % (2,9) pts |

| (50) | |||

| 1 482 3,55** | 18,8 % 18,3 % |

(*) Basé sur le nombre moyen pondéré de 416 413 368 actions au 31 décembre 2014 (**) Basé sur le nombre moyen pondéré de 417 569 031 actions au 31 décembre 2015

| Bilan consolidé – Actif (en millions d’euros) | 31.12.2014 | 31.12.2015 |

| Écarts d’acquisition | 3 420 | 3 590 |

| Immobilisations corporelles et incorporelles | 8 464 | 8 593 |

| Participations dans les co-entreprises et les entreprises associées | 771 | 765 |

| Autres actifs non courants | 674 | 1 403 |

| Dérivés actifs | 406 | 408 |

| Stocks et en-cours de production | 4 265 | 4 518 |

| Créances clients et autres débiteurs | 5 827 | 6 515 |

| Trésorerie et équivalents de trésorerie | 1 633 | 1 845 |

| Autres actifs courants | 673 | 870 |

| Total actif | 26 133 | 28 507 |

| Bilan consolidé – Passif (en millions d’euros) | 31.12.2014 | 31.12.2015 |

| Capitaux propres | 6 491 | 5 893 |

| Provisions | 3 329 | 3 456 |

| Dettes soumises à des conditions particulières | 713 | 708 |

| Passifs portant intérêts | 3 165 | 2 628 |

| Dérivés passifs | 1 636 | 4 108 |

| Autres passifs non courants | 836 | 703 |

| Fournisseurs et autres créditeurs | 9 618 | 10 602 |

| Autres passifs courants | 345 | 409 |

| Total passif | 26 133 | 28 507 |

| Tableau des flux de trésorerie (en millions d’euros) | 2014 | 2015 |

| Résultat net ajusté Amortissements, dépréciations et provisions Autres Investissements incorporels Capitalisation des frais de R&D* Cash flow libre | 1 248 906 314 2 468 (111) (674) (267) (676) 740 (511) (512) (283) | 1 482 1 688 (357) 2 813 (60) (758) (500) (521) 974 (540) 321 755 |

| Position financière nette – ouverture | (1 220) | (1 503) |

| Position financière nette – clôture | (1 503) | (748) |

* dont (26) M€ d’intérêts capitalisés en 2015 et (32) M€ en 2014.

| Chiffre d’affaires par activité (en millions d’euros) | 2014 | 2015 | % variation | % variation organique |

| Propulsion aéronautique et spatiale | 8 153 | 9 319 | 14,3 % | 6,0 % |

| Équipements aéronautiques | 4 446 | 4 943 | 11,2 % | (0,9) % |

| Défense | 1 221 | 1 266 | 3,7 % | (1,6) % |

| Sécurité | 1 530 | 1 878 | 22,7 % | 11,0 % |

| Autres | 5 | 8 | n.a. | n.a. |

| Total Groupe | 15 355 | 17 414 | 13,4 % | 3,9 % |

| Résultat opérationnel courant par activité (en millions d’euros) | 2014 | 2015 | % variation |

| Propulsion aéronautique et spatiale % du chiffre d’affaires | 1 633 20,0 % | 1 833 | 12,2 % |

| 19,7 % | |||

| Équipements aéronautiques % du chiffre d’affaires | 426 9,6 % | 466 9,4 % | 9,4 % |

| Défense % du chiffre d’affaires | 71 5,8 % | 64 5,1 % | (9,9) % |

| Sécurité % du chiffre d’affaires | 134 8,8 % | 151 8,0 % | 12,7 % |

| Autres | (175) | (82) | n.a. |

| Total Groupe % du chiffre d’affaires | 2 089 13,6 % | 2 432 14,0 % | 16,4 % |

| Chiffres d’affaires 2014 par trimestre (en millions d’euros) | T1 2014 | T2 2014 | T3 2014 | T4 2014 | 2014 |

| Propulsion aéronautique et spatiale | 1 825 | 1 938 | 1 944 | 2 446 | 8 153 |

| Équipements aéronautiques | 1 016 | 1 121 | 1 021 | 1 288 | 4 446 |

| Défense | 257 | 327 | 256 | 381 | 1 221 |

| Sécurité | 345 | 377 | 368 | 440 | 1 530 |

| Autres | – | 2 | – | 3 | 5 |

| Chiffre d’affaires total | 3 443 | 3 765 | 3 589 | 4 558 | 15 355 |

| Chiffres d’affaires 2015 par trimestre (en millions d’euros) | T1 2015 | T2 2015 | T3 2015 | T4 2015 | 2015 |

| Propulsion aéronautique et spatiale | 2 070 | 2 416 | 2 220 | 2 613 | 9 319 |

| Équipements aéronautiques | 1 172 | 1 242 | 1 180 | 1 349 | 4 943 |

| Défense | 278 | 338 | 266 | 384 | 1 266 |

| Sécurité | 414 | 471 | 474 | 519 | 1 878 |

| Autres | 1 | 1 | 1 | 5 | 8 |

| Chiffre d’affaires total | 3 935 | 4 468 | 4 141 | 4 870 | 17 414 |

| Change euro/dollar | 2014 | 2015 |

| Cours de change spot moyen | 1,33 | 1,11 |

| Cours de change spot (fin de période) | 1,21 | 1,09 |

| Cours couvert | 1,26 | 1,25 |

NOTES

[1] Données ajustées

Pour refléter les performances économiques réelles du Groupe et permettre leur suivi et leur comparabilité avec celles de ses concurrents, Safran établit, en parallèle de ses comptes consolidés, un compte de résultat ajusté.

Ce dernier est ajusté des incidences :

- de l’allocation du prix d’acquisition réalisée dans le cadre des regroupements d’entreprises. Ce retraitement concerne depuis 2005 les dotations aux amortissements des actifs incorporels liés aux programmes aéronautiques, réévalués lors de la fusion Sagem/Snecma. À compter de la publication des comptes semestriels 2010, le Groupe a décidé de retraiter les effets des écritures relatives à l’allocation du prix d’acquisition des regroupements d’entreprises, notamment les dotations aux amortissements des actifs incorporels, reconnus lors de l’acquisition, avec des durées d’amortissement longues, justifiées par la durée des cycles économiques des activités dans lesquelles opère le Groupe, ainsi que le produit de réévaluation d’une participation antérieurement détenue dans une activité en cas d’acquisition par étapes ou d’apport à une co-entreprise ;

- de la valorisation des instruments dérivés de change, afin de rétablir la substance économique

réelle de la stratégie globale de couverture du risque de change du Groupe :

- – ainsi, le chiffre d’affaires net des achats en devises est valorisé au cours de change effectivement obtenu sur la période, intégrant le coût de mise en œuvre de la stratégie de couverture, et

- – la totalité des variations de juste valeur des instruments dérivés de change afférentes aux flux des périodes futures est neutralisée.

Les variations d’impôts différés résultant de ces éléments sont aussi ajustées.

Table de passage du compte de résultat consolidé au compte de résultat ajusté pour l’exercice 2015 :

Le résultat net consolidé pour l’exercice 2015 s’établit à (424) M€, sensiblement impacté par la variation défavorable de la juste valeur du portefeuille de dérivés de change destinés à couvrir les flux de trésorerie futurs. Le portefeuille d’instruments de couverture a été valorisé au cours de change EUR/USD de 1,09 au 31 décembre 2015, contre 1,21 au 31 décembre 2014.

Il est rappelé que seuls les états financiers consolidés font l’objet d’un audit par les commissaires aux comptes, y compris les agrégats « chiffre d’affaires » et « résultat opérationnel » fournis en données ajustées dans la note 5 « Information sectorielle » des états financiers consolidés.

Les données financières ajustées, autres que celles fournies dans la note 5 « Information sectorielle » des états financiers consolidés, font l’objet de travaux de vérification au titre de la lecture d’ensemble des informations données dans le Document de Référence.

Les procédures d’audit sur les comptes consolidés ont été effectuées. Le rapport de certification sera émis à l’issue du conseil d’administration du 24mars2016, après réalisation des vérifications spécifiques et revue des évènements postérieurs au 24 février 2016.

[2] Résultat opérationnel courant

Afin de mieux refléter les performances opérationnelles récurrentes, ce sous-total nommé « résultat opérationnel courant » exclut les éléments (charges et produits) qui ont peu de valeur prédictive du fait de leur nature, fréquence et/ou importance relative (pertes/reprises de pertes de valeur, plus et moins-value de cessions d’activités, produits de réévaluation de participations antérieurement détenues dans des activités dont le Groupe prend le contrôle et autres éléments inhabituels et/ou significatifs).

[3] Activités de services pour moteurs civils (agrégat exprimé en USD)

Cet agrégat extracomptable (non audité) comprend le chiffre d’affaires des pièces de rechange et des contrats de prestations de service (maintenance, réparation et révision) pour l’ensemble des moteurs civils de Snecma et de ses filiales, et reflète les performances du Groupe dans les activités de services pour moteurs civils comparativement au marché.

*****

Safran est un groupe international de haute technologie, équipementier de premier rang dans les domaines de l’Aéronautique et de l’Espace (propulsion, équipements), de la Défense et de la Sécurité. Implanté sur tous les continents, le Groupe emploie 70 000 personnes pour un chiffre d’affaires de 17,4 milliards d’euros en 2015. Safran occupe, seul ou en partenariat, des positions de premier plan mondial ou européen sur ses marchés. Pour répondre à l’évolution des marchés, le Groupe s’engage dans des programmes de recherche et développement qui ont représenté en 2015 des dépenses de plus de 2 milliards d’euros. Safran est une société cotée sur Euronext Paris et fait partie des indices CAC 40 et Euro Stoxx 50.

Pour plus d’informations, www.safran-group.com / Suivez @SAFRAN sur Twitter

Be the first to comment on "Safran : des résultats records en 2015"